12月20日に突然日銀が発表したイールドカーブコントロールの上限金利0.25%から0.5%への引き上げはその後の市場に大きな余韻をもたらしており、様々な憶測が飛び交いはじめています。

多くのアナリストは年明けも日銀の政策変更に波乱が生じるのではないかといった見方を強めており、それに伴うドル円の円高方向への大きな巻き戻しが懸念される状況となっています。

黒田総裁は今回のYCCの上限設定上昇は利上げではないとしきりに説明していますが、既発債の半数、とりわけ10年債は既に7割もの債券を市中から買い集めて保有しているにも関わらず、この11月あたりからどれだけ買入れしても設定上限金利を超える状態が続いていたことから、現実には市場に押し切られて上限を上げざるを得なくなったというのが正直な理由なのであろうと思われます。

YCCの上限金利上げはこのままでは済まない状況に

今回のYCC上限引き上げを受けて市場では早速JGB10年債の売り浴びせがはじまり、一時は0.46を超えるところまで金利が上昇しましたが、クリスマス休暇となったことから足もとでは0.38程度まで戻しています。

しかし休暇明けで主な市場参加者が一斉に相場に戻ることになればまたこの0.5%超をヘッジファンドが試しにくるのは間違いなさそうで、果たしていつまでそれがもつのか、あるいはどこかで完全にYCCの敗北を認めて上限撤廃を打ち出すことになるのかが非常に注目される状況となっています。

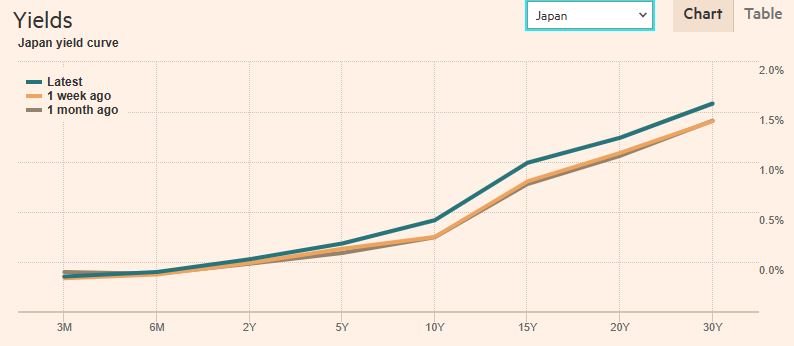

このイールドカーブコントロールは2016年9月にプラスマイナス0.1%に設定され、当初は下方向に走らないことも考慮されていましたがその後時が経つにつれて設定上限は高くなり、2018年7月にはプラスマイナス0.20%となって、さらに2021年3月にはプラスマイナス0.25%となり、今回は1年9か月ぶりにその上限を高めることになったことがわかります。

ただ上げ幅はこの6年で最大のものとなっているため、市場の突き上げがいかに激しいものであるかがよくわかります。

これでいつまで設定上限を変えずに頑張れるかが大きな問題ですが、すでに民間の試算では今回の上限引き上げだけで日銀の保有国債の含み損は6兆円を超えることになった模様で、実は簡単には上限引き上げができない内部事情がうかがわれます。

国内の会計原則からいえば、保有国債は満期保有だけ守れば途中の時価総額での含み損をバランスシートに記載する必要はないので、日銀の要人は口を揃えて国債金利が上昇し価格が下落してもなんの問題もないとしていますが、問題かどうかは市場が判断します。

資本金を超える債務超過が長くつづけば日銀に対する信認性が低下し債券格付けが下がるリスクさえ顕在化してくるため、まずこの部分だけでも大きな問題を抱える状況であることがわかります。

利上げをすれば日銀は保有国債の時価総額低下で債務超過間違いなし

YCCの上限をちょっといじっただけでも実質的な利上げ効果のようなものが国債に出て始めていますが、各国の中銀のインフレ対策の利上げの動きを見ると日銀もどこかで政策金利に手をつけざるをえなくなるタイミングが訪れそうです。

しかり正式利上げともなれば国債金利の上昇はYCCの上限金利いじりとは比較にならないほどのものになり、日銀保有の国債の含み損はさらに拡大し、政府は発行済み国債の利払いが大幅に増加して国債費が増えることになることから、またしてもその原資をどこに求めるかが大きな問題になりそうです。

民間の金融機関、機関投資家がかかえるJGBの場合、時価総額が下がればそれはバランスシート上に記載することになるため損失処理も問題になりそうで、金利さえ上がらなければいくらでも購入ができるとしてきた日銀の財政ファイナンスの結果は利上げによりとんでもない結末を迎えることになる可能性があり、この問題にも市場の関心が集まります。

FRBのようにQT実施で国債、株式ETFに手をつければこれまた大暴落の引き金

さらに大きな問題なのは、これまで無防備に買い上げてきた国債と日本株ETFを緩和縮小のタイミングで売却することができるのかということで、最初からほとんど出口を考えずに行けるところまで行くとした日銀の戦略が大きな危機を迎えることになりかねないものとなっている点も非常に気になるところです。

すでに35兆円以上となった日本株ETFは恐らく別組織に移管してそこが長期に償却していくことになるものと思われますが、日銀の損益分岐点は日経平均2万1000円なのでほぼ6000円近くの下駄をはいている状態で、こちらは保有ETFを売却とは言えないのが正直なところです。

またJGBについてもFRBのようにQT実施で売却しますと言い出した途端に価格は大きく下落、さらに金利が上昇して上述のような日銀の含み損増加、さらに国の国債費上昇という大きな問題が加速することになってしまいます。

ここまで見てくるとお分かりのとおり日銀は緩和を終了し、政策のいずれかを巻き戻しするような姿勢を見せた途端にどの政策変更でも結局国債金利は上昇、価格は下落となるのは確実で、長年に渡って行ってきた極めて人工的な相場の操縦・価格操作が破段階を迎えた途端に他国の中銀ではみられないようなとんでもないことが起きるリスクに直面している状況です。

黒田総裁退任まではもう何も起こらないという見方がある一方で、1月の政策決定会合でさらに政策変更を迫られるのではないかといったかなり悲観的に見方も高まっているのは事実で、実際になにかあればドル円は昨年年初の114円といったレベルまで前値戻しとなる危険性があることは考えておく必要がありそうです。

年明け相場は想像以上にクリティカルな状態に入りつつあるので、今年の延長戦上で取引を考えるということは一旦捨てて臨みたいところです。