足もとの金融市場では日銀のイールドカーブコントロールがここから一体どうなるのか?継続か、とん挫かといった問題がひどくクローズアップされることになり、米国債のイールドカーブの逆イールド化がFRBの猛烈な利上げの途上においてさらに進んでいることについてはあまり注目されていない状況です。

しかし直近のこの動きはすでに過去最大級の逆イールドを示現しており、FRBが利上げを停止さらに金利を引き下げるような動きにではじめてカーブがもとの形、つまりスティープ化が図られるタイミングでは相場が大きく暴落するリスクに備える必要がでてきています。

もちろん暴落までのリードタイムは毎回異なっているのが実情で、逆イールドが出たすぐその後相場大暴落とはなっていない点も判断を難しくしています。

自然現象で言えば津波の到来が予測されて津波警報が発令されても1日経ち、3日経ち、1週間経過してもなにも起こらなければほとんどのひとは解除と判断してしまうものですが、相場の大幅下落の場合かなりタイムラグがあるため、予断を許さない状況は想像以上に長く続くことはあらかじめ覚悟しておかなくてはなりません。

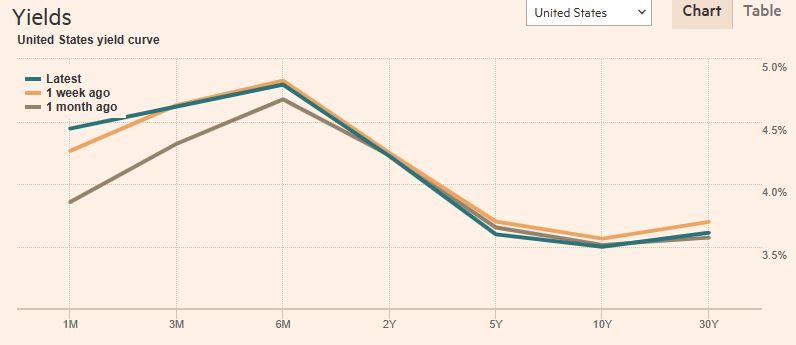

御覧いただいているのは過去1か月と現在との米国債のイールドカーブの変化を示したグラフですが、1月のFOMCで利上げが行われてからは間違いなくこの逆イールド化が進んでおり、その形状は過去に例をみないところまで進んでいることがわかります。

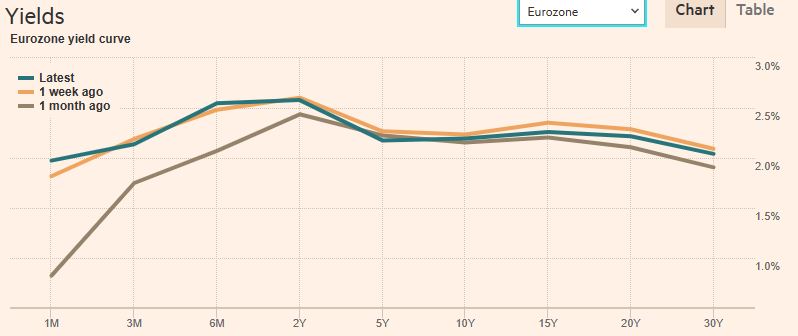

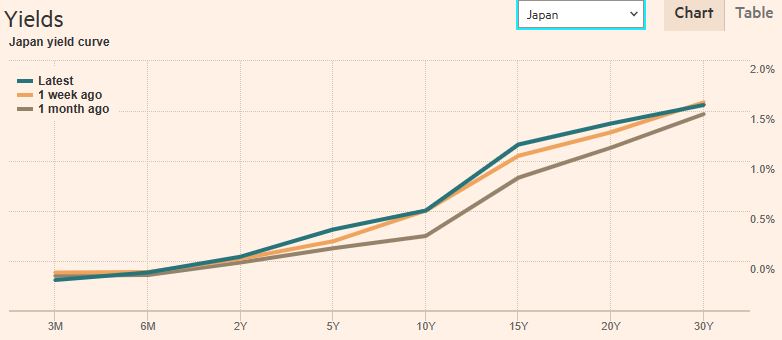

ちなみに欧州圏、UK、そして日本のこのイールドカーブを比較してみると、米国よりはマイルドな利上げに踏み切っているEU圏やUKのこのカーブは一味違う形状になっており、中央銀行の政策によってこれだけ短期から長期までの金利の状況が国によって異なっていることをあたらめて理解することができます。

年明けからのすぐの米株相場暴落はなんとか免れている状況

このコラムでは頻繁にご紹介していますアナログチャート分析では2008年と2022年のS&P500のチャート形状が近似しすぎており、2023年1月からは2009年1月と同様に激しく株式相場が下落を始めるのではないかと危惧されていました。

足もとの株価状況は決して良好なものではありませんが、年初から大暴落という最悪の事態に陥ることだけはなんとか免れている状況です。

ただ上述の米債の激しい逆イールド状態を考えると過去にもこれがもとに戻ろうとした2002年や2008年に多少の時間的なズレを引き起こしながら相場が大きく下落したという実績があるので、まだ心配が完全に通り過ぎたわけではなく、これから到来するであろうリセッションに直面して相場に一大変化が起きる可能性については引き続き注意する必要があります。

暴落がいつ起きるかを正確に当てるのは至難の業

相場の暴落というのは過去の事例などをもとにして予測するにしても、正確にいつ起きるなどということを予知するのは現状では不可能です。

したがって過去の知見をもつ市場参加者は常にその兆候を見つけることでリスクから逃れる努力をしていますが、その一方で過去の相場と全く同じ相場が示現することなどありえないという否定的な見方も強く市場には存在しており、ここで毎回ご紹介しているアナログチャート分析についてもかなり懐疑的な向きが多いのもまた事実です。

ただ、我々が正確に気づいていない暴落を示すサインや兆候というものは必ず存在するはずで、現状でもそのサインが現れている可能性があることだけは意識しておきたいところです。

とくに上述の逆イールドカーブが強く示現してその後相場にいいことが起きたことはないので、このサインだけは見逃さないようにここからの相場に注意深く向き合っていく準備が必要になりそうです。

為替相場は大規模な株式市場の下落が起きれば確実に巻き込まれていくもので、とくに米株が大崩れした場合ドル円も大幅に売られることだけは間違いありません。

したがって為替の取引だけに専念する方でもこうした俯瞰的に市場を眺める習慣だけは確実につけていくことが重要です。