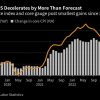

4月、4か月連続高を記録したビットコインは5月に入っていきなり反落する展開となり、2021年以来最長の上昇局面を形成していた相場はとん挫する形になっています。

5月1日ビットコインは一時3.6%下落し、イーサリアムやソラナなど比較的小規模のアルトコインもその下落の動きに巻き込まれています。

ビットコインは昨年の急落から落ち着きを取り戻して年初来では実に72%まで価格を回復する動きでしたが、その流れが閉ざされたことになります。

SVBの破綻の際にも不安定な動きをみせたビットコインなので、やはり金融システムリスクは確実に仮想通貨市場と関係があることだけはわかります。

とくに米国の金融市場ではその関連性は相当高いようで、本邦の国内市場とはかなり異なる動きが見られます。

結局米国の銀行が破綻するたびに下落を招くビットコイン

経営難に直面する米地銀ファーストリパブリック銀行はとうとう市場の予想どおり破綻となり、JPモルガンがファーストリパブリック銀行の「預金保険の対象外も含めてすべての預金と実質的にすべての資産を引き取る」とカリフォルニア州金融保険イノベーション局(DFPI)に発表し一件落着となっています。

ただ、仮想通貨市場は米国の銀行破綻の状況に非常に神経質になっていると言われており、5月1日のビットコインの動揺はこれに関連したボラティリティではないかとも見られ始めています。

本来法定通貨に深く関わる銀行が破綻し、資金が流出するといった事態になれば仮想通貨は絶好の逃げ場として機能するはずなのですが、そうはいかない動きになるのは非常に不可解で、既存の金融市場と仮想通貨市場の関係がそんなに単純なものではないことを改めて感じさせられます。

一旦は持ち直したかにみえたファーストリパブリック銀行も預金者が大量に逃避したことから一気にその経営がおかしくなり、あっという間に破綻を迎えることになりました。

これも相当驚くべき状況ですが、仮想通貨がそうした状況に深く連動するというのもかなり興味深いものがあります。

先行きももうひとつよくわからないビットコイン市場

英銀大手スタンダード・チャータードは今回のビットコインの反落が起きる前の4月24日、ビットコインは来年末までに10万ドルに達する可能性があるとの超楽観的な見通しを発表しました。

同行によれば仮想通貨の冬の時代はすでに終わっており、FRBの利上げサイクル終了にともなうリスク資産の安定化、仮想通貨のマイニングの利益率改善が支援要因となって10万ドルにむけた道筋が出来てきたと予測しはじめています。

たしかに上述のように年初来で7割以上価格を回復しドル建てでは3万ドルも回復したため、そうした楽観的な見通しが出てくるのもわからない話ではありませんが、数年に一度必ず飛び出すビットコイン10万ドル予想は当然のことながらこれまで一度も当たった試しがありません。

FRBが利下げに踏み切るとかなり高い確率で金融市場は全市場暴落の可能性

このコラムではすでに解説済みですが、FRBが利上げを中止しその後利下げに転じる段階では相当な確度で相場が暴落するリスクが高まります。

実際にITバブル後もそうですし2008年のリーマンショックでも同様のことが起きています。

とくに足元の相場は中央銀行が14年も続けてきた全方位市場バブルの崩壊になるので、株や債券為替が暴落すれば当然仮想通貨も巻き込まれることになりそうで、来年末までというタームを考えりと大幅上昇ではなく凄まじい下落に見舞われることを心配したほうがいいのではないかといった気にもなるところです。

もちろんビットコインは過去20年あまりの相場の暴落に巻き込まれたという経験はありません。

FRBが利上げを中断するというのは確かに一時的に相場を高止まりさせる効果があることは間違いありませんが、そのあとにとんでもない事態に見舞われる危険性を意識しておく必要があります。

ファーストリパブリック銀行の破綻ひとつとってみてもこれだけ相場が動揺するビットコインなので、エブリシングバブルの崩壊ともなれば飛んでもない影響に見舞われるであろうことは容易に想像できます。

海外FXでは多くのブローカーがハイレバレッジで仮想通貨FXの取引を提供していますが、為替に比べて非常にボラティリティが大きな相場だけに、上手く当たれば莫大な利益につながるものの下手をするとすべての資金を失うため、辛うじてゼロカットシステムのおかげで追証の入金を免れるといった個人投資家も多いことと思われます。

ここからお仮想通貨市場はさらに劇的なことが起きるリスクが高まるため、常に最適な資金管理、ストップロスの設定など万全の準備を行うことが必要な時間になっているようです。