10月最終週の相場は、11月初日に開催される日銀政策決定会合と米国FOMCの結果を受けて大荒れの様相を呈する可能性があります。

今回は従来の中銀政策決定会合ウィークとは異なり、日銀会合がFOMCよりも先に行われるため、週初は日銀会合を意識した2日間になりそうです。

日銀の会合を巡っては、再度イールドカーブ・コントロール(YCC)を修正するのでないかという日経新聞による観測報道が出ており、海外勢の一部は依然として日銀がマイナス金利からの方針変更を意識している状況です。

しかし実際は、岸田首相が未だ年内解散を目論んでいる可能性があることや、米国金融市場の混乱を避けるため、バイデン政権から緩和をやめないよう圧力をかけられているという話もあるため、このタイミングで思い切った政策変更が行われるとは考えいにくい状況です。

ただ、緩和を継続したままイールドカーブ・コントロール(YCC)の上限金利を1%から1.5%に引き上げられる可能性がなきにしもあらずと言えるため、31日は結果が公表される昼前後と植田総裁の会見が行われる午後3時半は特に注意が必要です。

海外勢の期待どおり政策変更が実施された場合、ドル円は145円方向に下落すると考えられますが、逆に現状維持となれば152円台まで大きく上昇する可能性もあります。

そうすると本邦財務省にとっては絶好の介入機会となるため、ドル売りへと一転し円高が示現する可能性が残ります。

いずれにせよ常に相場状況を注視していないと、上げ下げに巻き込まれ大きな損失が発生することにもなりかねないため、慎重なトレードを心がける必要があります。

FOMCについては、市場はすでに利上げ停止を織り込んでいるため、その後の会見でパウエル議長がどれだけタカ派的な発言を繰り出すかに注目が集まっています。

パウエル議長は会見で言質をとられないよう強含みの姿勢を見せると想定される一方で、株価下落や長期金利の上昇という状況下、利下げに着手はできなくてもハト派的な発言をすることで相場を抑制しようとする可能性もあるためクリティカルな相場になることが想定されます。

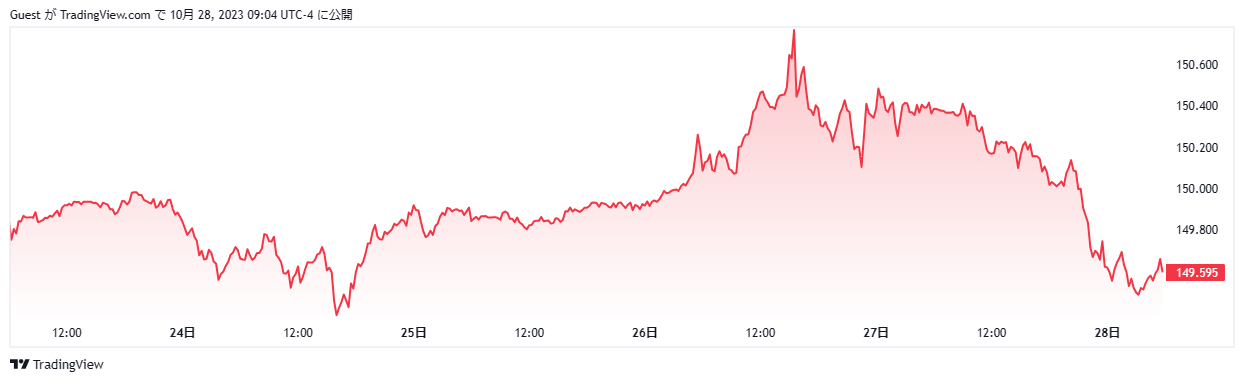

ドル円は月末のリバランスを迎え調整売り

150.780円レベルまで上伸を見せていたドル円ですが、月末のリバランスを迎えた先週金曜日は上値が重くなり、同日のニューヨークタイムには149.500円を割り込むまでの調整が続きました。

週明けに下落が進むかどうかは不透明な状況ですが、ゴトー日となる30日の東京タイムでは仲値以降どのような動きになるかが注目されます。

ドル円は日柄的にもかなり高いレベルまで上昇しているため、中銀政策決定の消化後は自律的に下落方向へ向かう可能性があることを考慮しておく必要があります。

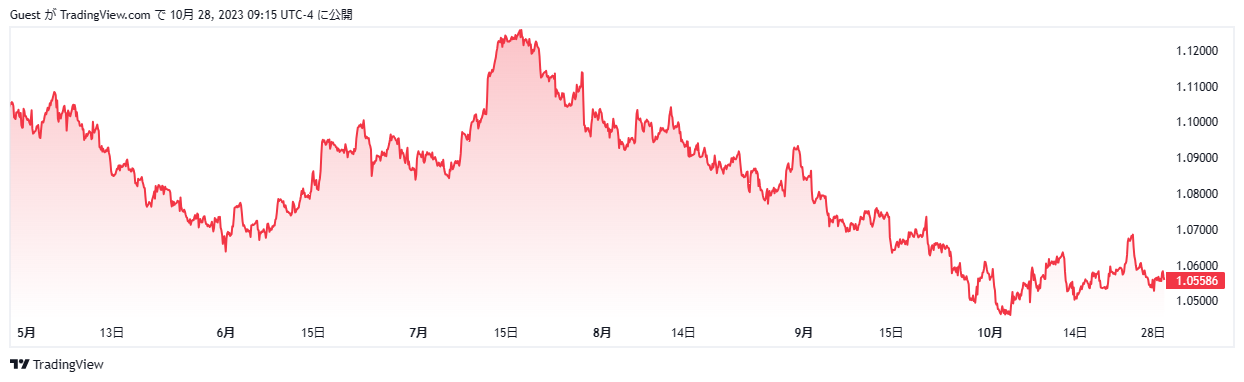

ユーロドル相場は引き続き戻り売りのポイント探し

7月から実に13週もの間、下落を模索することになったユーロドルは、10月3日に記録した年初来安値の1.0448をボトムに反転に転じ一時は1.0695まで急伸したものの、週末は1.05台後半での推移が続きました。

例年であれば年末にかけてユーロが対ドルで強含む場面が見られますが、今年の11月相場はユーロ高が示現する可能性は低く、当面は戻り売りのタイミングを探す展開となりそうです。

週明けに発表されるユーロ圏消費者物価指数(HICP)が市場予想を上回る場合や、7-9月期のユーロ圏GDP速報値が市場予想を下回る場合は、スタグフレーションへの懸念からユーロ売りが加速するリスクを考えておく必要がありそうです。

中銀政策決定会合ウィークの相場はとかく荒れやすく、特に週明けは日銀会合を巡るドル円主体の上下動が加速する可能性が高いため注意が必要です。

今年も実質残すところ1ヶ月半となった今、思いがけないところで無駄な損失を出さないよう、日頃以上に用心深いトレードを心がける必要がありそうです。