今年1月の相場は、例年にも増して状況判断の難しい展開が続いています。

市場の注目は、ここからFRBおよびECBが利下げに転じるかどうかに集まっており、それを追うような形で日銀が政策変更を行うのかどうかにも関心が高まりつつあります。

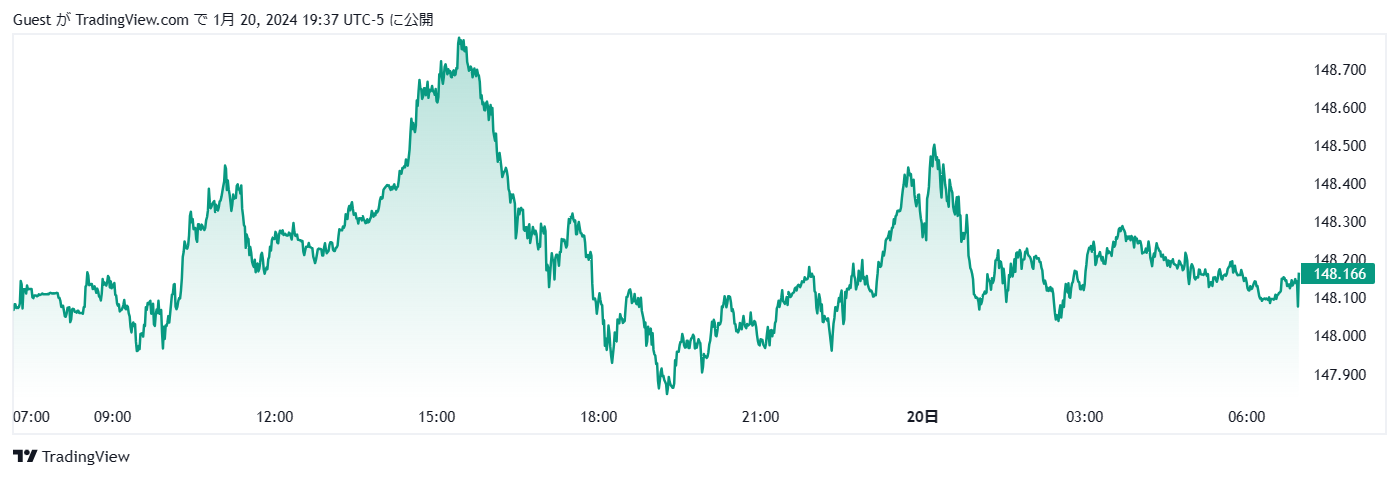

実際の為替相場は、日足以上の長い時間足で見てみると、それほど大きな動きはないように思われますが、1日の上下動の値幅は非常に大きくなっている状態です。

特にドル円相場では、短期間にショートカバーとロングリクイデーションの両方が発生しているため、売っても買っても損をするという市場参加者泣かせの相場が続いています。

現状では、一定の売買戦略を立て日通しで買いや売りの指値ポジションを作るスタイルが全くワークせず、年明け早々なぜここまでシビアな相場展開となってしまったのか、理解に苦しむ状況です。

上のチャートは、ドル円における19日(金曜日)の東京タイムからロンドン、ニューヨークタイム終了までのものです。

朝は東京市場開始直前から、シンガポール勢によって挨拶の如く売り込まれ、一旦148円を割り込んだものの、その後の仲値に向けては上昇を続けています。

ただ、上値は全般的に重たい印象があったことから、アジア勢および東京勢は売り上げる展開となり、結局ロンドン勢が登場する前あたりに、ドル円は148.800円を超えるレベルまでショートカバーを繰り広げました。

これにより、多くのトレーダーはロンドンタイムには149円を試しに行く展開を予想したはずですが、驚くことにロンドン勢の参入から相場は一転、2時間余りで148.800円レベルから一気に148.200円レベルまで投げさせられることとなりました。

ドル円はその後もさらに売られ、日本時間の午後7時には147.914円まで値を下げ、実に90銭もの下落を余儀なくされています。

ファンダメンタルズの視点から見ると、ここまで価格を変動させる要因は何もないため、市場参加者とポジションの傾きがこのような「行って来い相場」を演じる要因となったようです。

ニューヨークタイムには再度上値を狙う動きが見られましたが、午前0時に発表された米・1月ミシガン大学消費者信頼感指数速報値が、予想を上回り78.8となったことから、再度148.500円超を試す展開となり、その後は148.100円台で週の取引きを終えています。

経済指標で相場が大きく動くのは至極当たり前の話ですが、市場参加者によるポジションの傾きすぎを背景に相場が激しく上下することが日常化しているため、今後はいかに目の前の動きに柔軟に対応していけるかが、売買する上で重要なポイントとなっていきそうです。

クロス円は総じてドル円と似た動きを見せており、ユーロドルはドル次第でドル円とは非相関の動きとなっているため、やはり相場の中心はドル円であるという認識を持ちながら取引を行う必要がありそうです。

日銀会合は無風予測だが植田総裁の円高に関する何らかの牽制発言が注目点

週明けは22日と23日の両日に日銀政策決定会合が開催されます。

年末の段階では、植田総裁が0.1%ほど金利を引上げ、ゼロ金利に修正するのではないかと見られていましたが、元旦に発生したの能登半島大震災の影響により、1月の決定会合では大規模な金融緩和策を維持する公算が大きいと見られています。

ただ、足元ではドル円が148.500円レベルまで値を戻しているため、日銀の政策現状維持を受けて、投機筋が無理やり150円台に乗せようとする動きに出る可能性もあります。

また一方では、進行中の円安状態に植田総裁が何らかの間接的な円安牽制や政策変更を示唆する発言を行うのではないかと予想するアナリストもいます。

具体的な円の水準に言及するような発言ではなく、あくまでも円安の進行を食い止めるための政治示唆が中心になると思われます。

仮に、4月にはとにかくマイナス金利を終了させたいと言った前向きな緩和修正発言がでれば、それだけでも円安の牽制に繫がることが予想されるため、政策決定の内容よりもむしろその後の植田総裁の発言が大きなポイントになりそうです。

植田総裁は市場に対し、それほど挑戦的な駆け引きをするタイプではありませんが、何かしらの変化を示唆する発言を行う可能性は多いにあります。

米GDP速報値が強ければFRBの利下げ観測は後退か

今週は25日に、10~12月期の米GDP速報値の発表も控えています。

この四半期GDPの速報値が強いものになれば、FRBが3月にも実施するのではないかと期待が高まっている利下げ観測がさらに後退する可能性があり、相場にも大きな動きが出るものと見られます。

米国内では昨年12月のFOMC開催時に、ホワイトハウスがパウエル議長に電話をかけ、とにかく株価を下げさせないよう檄を飛ばしたとの報道が出ています。

現状では、ホワイトハウスからの電話の主がバイデン大統領だったのかイエレン財務長官だったのか、はたまた他の閣僚からだったのかは定かはありませんが、パウエル議長がそれに忖度し、利下げを示唆する発言を行ったのではないかという見方が強まりました。

FOMCメンバーは今月になって、この発言の軌道を修正するかのような発言を繰り返しているところを見ると、FRBがパウエル発言の撤回に躍起になっていることが窺えます。

その一方で支持率不足に悩むバイデン大統領が、3月のスーパーチューズデーで健康状態を理由に出馬を取りやめるのではないかとの見方も強まりを見せています。

そもそも、こうしたパウエル議長の政権忖度による利下げが、そのまま生残るかどうかも不透明で、ここから3月まではこうした材料の押し引きによる相場展開が続きそうな状況です。

ここへ来て、為替相場が抱えるテーマはかなり絞り込まれている印象がありますが、実際の状況は激しさを増しており、これがアルゴリズムの影響によるものなのか投機筋が積極的に関与することで起きている荒れ相場なのかがよく分からない状況です。

いずれにせよ、一定のトレンドを形成し大人しく動く相場状況とは大きく乖離しているため、引き続きあらゆる局面に対応できるよう自在性を持ってトレードに臨みたいところです。