先週、威嚇だけで本当に全面侵攻などしないと多くの市場参加者に思われていたはずのロシアは、24日の現地時間の未明に突然ウクライナへの全面攻撃を開始しはじめ、それをもろに食らった東京タイムで日経平均が大きく下落、初動はドル円も円高方向に動く形となりました。

ユーロドルは陸続きでウクライナに接するもっとも当事者能力の高い通貨ということで大きく売られることになりました。

ただドル円は114.400円以上下がらないとみた向きが今度は売りポジションをリカクしはじめたことから115円を超えるとこまで大きなショートカバーがでましたが、その後は一転して有事のドル買いの動きとなり115円台後半まで上昇する動きとなりました。

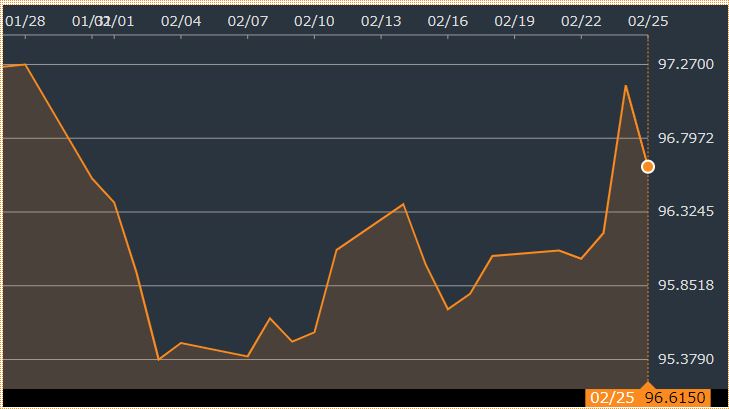

1990年代以降地域紛争に米国が関わる場合にはリスクオフでもドルは買われずスイスフランや円が買われていましたが、今回はリスク回避から米国債へ資金がシフトしたのかドルがどの通貨に対しても大きく買われ、ドルインデックスは一時的に97%を超える上昇となりました。

全体に各通貨の強弱を見ますとドルがもっとも強かったもののスイスフランは対ドルでさらに上昇しており、クロス円が円高に振れたことからドル>円>ユーロといった強弱感が明確に現れることとなりました。

先週の相場の動向でさらに驚かされることになったのは米株相場で、開戦から24時

間も立たない24日の引けにかけて大幅に買い戻され、翌日25日にはさらに大きく買い戻されて週の取引を終える結果になっています。

大多数の市場参加者の見立てとしてはキエフ陥落は時間の問題で戦争は長引かず、さらにFRBはこの状況に対応して迅速に利上げを行わないと楽観視して既に株を買い向かいに出ています。

簡単にこの戦争が終結するのかどうかはまだわからず、底打ち感からの買い向かいは相当危険な状況になっていると言えます。

週明けは水曜日2日のパウエル議会証言に注目

週明けは火曜から3月ですが、バイデンが任命した副議長と理事が上院で共和党の承認を得られないため暫定議長のパウエルが2~3日に議会証言に臨むことになります。

恐らく利上げの具体的な数字は示唆しないとは思われますが、妙に強気な発言をして0.5%を示唆する様なことになれば株価は再度大幅下落になるものと思われ、かなり注意が必要です。

市場はすでにFRBが利上げのペースを緩めることを勝手に期待しているので、それとパウエル発言に差がでれば間違いなく株は売られると思われます。

また同日2日発表のユーロ圏の2月消費者物価指数で高インフレが示現するようなことになると、今度はECBの引き締めが視野に入りユーロが買われるという先週までの有事のドル高とは異なる状況になることも想定されます。

SWIFT規制によるロシア制裁も正式に実施されることになりますが、その影響でロシアルーブル暴落となると欧州通貨にどのような影響がでるのかも注目で、週末の米国雇用統計まで為替相場はかなり神経質な動きになることが予想されます。

主要通貨はドル高継続か

ドル円についてもユーロドルについても基本はドル買いが継続するものと思われますが、ウクライナ情勢は金融市場参加者が考える以上に拡大の一途を辿っており、キエフが陥落して早期に終わりを迎えるかはまだ全くわかりません。

したがって想定外の材料がでることで全く逆さまの方向に相場が動くといったリスクが常にあることは意識してトレードしていきたいところです。

月末が絡みますと実需の動きもでることから、ドル高だけではない局面にぶち当たることも想定しておきたいところです。