足もとの金融市場は、9月のFOMCでFRBがどのような利上げ判断をするのかだけに注目が集まりすぎ、パウエル議長がジャクソンホールで何を示唆するのかを巡って様々な情報が駆け巡るという極めて不可思議な状況が続いています。

とくに株式市場が企業業績とは関係なく、FRBの政策そのものにマーケットが注目しすぎている状況には違和感を感じますが、2008年のリーマンショック以降とにかくFRBが登場して量的緩和を行えば必ず株価は盛り返すという完全にFRBの緩和次第で相場が推移する状況が長く続いたことも、すべてがFRB頼みの市場になってしまったことの大きな要因であるようです。

その結果、米国の製造業PMIの数字が悪ければFRBは利上げレートを縮減するのではないかといった憶測から債券金利は下がり、ドル円は大きく下落するという事態に追い込まれましたが、その後パウエルがジャクソンホールで強気発言を繰り出す可能性が報道されるや相場や一転、米債金利は大きく上昇しドル円はまたしても137円台に復帰するという日替わりで見立てが変わる相場を繰り返しています。

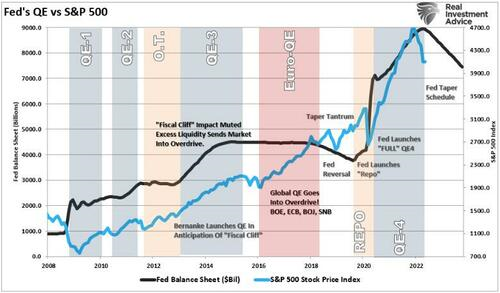

上のチャートは、FRBの量的緩和の進捗にS&P500の株価がどう推移したかを示すチャートですが、状況は一目瞭然で、企業業績や経済状況を差し置いてFRBが緩和に乗り出せばその期間は間違いなく株価が上がるという単純な相関関係が示現していることがわかります。

ウォール街の中心的存在であるミレニアル世代以下は相場の暴落を経験していない

現在米国ウォール街で働く中心的存在になっているのはミレニアル世代以下の人々で、三十代後半であっても実は2008年のリーマンショックを業界の中で経験してはいないというのがほとんどです。

それより若いZ世代はさらに相場の暴落を見たことがないので仕方ありませんが、彼らは相場が下がると確実に買い場であると信じて買いから参入してきます。

その予想どおりに底値から切り返して上昇するなら問題はありませんが、あや戻しから下抜けるようなことになれば大変悲惨な状態に陥るのは間違いなく、足もとの相場ではここからの相場の先行きにベテラン勢と大きく見解が分かれ始めているのが現状です。

現状のS&P500の相場状況が2008年当時のそれとほぼ91%近い相関性があり、ここから下げのリスクが高まるといったアナログチャート分析を提示されても理解できますが、本当に状況が似ているのかどうかは経験から判断できず、リアルな知見のなさというものも相場の先行き予測を鈍らせる要因になりはじめているようです。

インフレについてもミレニアル世代は実体験がない状態

実はインフレに対する認識についても、ミレニアル世代以下は米国ではインフレに直面した経験がないので社会がどのような状況になるのかということについては想像できず、これが月次のCPIなどを見て楽観的に先行きを予測するという頭った動きに繋がっているという指摘もではじめています。

これは本邦の若い世代にも一脈通じるところがある話ですが、日本の場合90年代からすでにずっとデフレ的状況を過ごしているので、昭和生まれであっても昭和50年代以前の生まれでないとそうしたシズル感は感じられないのが実情です。

今となってはリアルにインフレを人生で経験したかにこだわるのはナンセンスですが、直近の相場でこうした経験のない若者たちが相場の先行きを見立てることが相場の先行き判断をかなり狂わせている可能性は高く、若手の金融アナリストが繰り出してくる予測レポートについてもかなり割り引いて理解する必要がでてきているようです。

基本的に悲観的なアナリストレポートは、その通りにならなければ大きな損失も生まれずに済みますが、妙に楽観的な先行き志向は油断すると凄まじい損失を食らう可能性があるので慎重にならざるを得ません。

秋相場はジャクソンホールを経ていよいよ9月後半のFOMCが注目の焦点になりそうですが、より多角的で冷静な視点から判断していくことが求められることになると思われます。

人の予測を安易に取り込まず疑ってかかる姿勢が重要な時間帯です。