先週末、日銀では今月末に開かれる政策決定会合を前に、金利操作の再修正論が出ているとの観測記事を日経新聞が報じたことにより、週明けの日経平均はまた大きく下げを喫する展開になりました。

理由としては、7月の政策決定会合で決めた、イールドカーブ・コントロール(YCC)の柔軟運用で1%まで許容すると決めた金利上下に相場が接近していることが挙げられています。

ただこの記事によると、政策決定会合でこの問題が議論される見通しではあるものの、日銀内には温度差があり賃上げの動向を慎重に見極めたいとの声も多く上がっているとのことです。

イールドカーブ・コントロール(YCC)の上限は、7月末に0.5%から1.0%まで引き上げたばかりであるため、3か月もしないうちにこれを1.5%に引き上げるとなれば、事実上イールドカーブ・コントロールはできないことを認めることになるため、本当にこのタイミングでの政策変更が必要なのかどうかに大きな注目が集まっています。

今回の政策決定会合はFOMCよりも先に行われることもあり、日銀の動向にますます市場の関心が高まっています。

植田総裁は金融緩和を継続せざるを得ない状況か

日経新聞による政策修正観測が高まる中、植田総裁は10月20日に行った講演で2%の物価安定目標の達成に向けて、粘り強くマイナス金利政策を当面継続する姿勢を示しています。

これに対し同時期に講演を行ったFRBのパウエル議長は、物価上昇やインフレ加速を示す指標が確認されれば一段の引き締めを行う余地があると、植田総裁とは全く逆の発言をしているため、米10年債金利が5%を突破寸前である現在、日銀がゼロ金利を終了しない限り、ドル円の上昇も止まらないという悲観的な見方が出始めています。

ただ日経新聞では、過去に岸田首相は植田総裁に対し当面は金融政策の転換と受け止められる動きは避けるようにとのダイレクトな牽制発言を行っており、背後に米国の強い意向が働いているとの報道もあったため、そう簡単には政策変更ができないのではないかとの見方が高まっています。

こうした大人の事情を抱える植田総裁が、引き続き緩和継続と言わざるを得ない状況に陥っているであろうことは容易に推測できるところです。

支持率の低迷に苦しむ岸田首相は、期間限定減税などの打ち出しにより、未だ年内解散を狙っていると言われていますが、選挙のタイミングそのものや国政選挙間近での金融引き締めは、金融市場に大きな影響を与えることが予想されます。

日銀がマイナス金利解除なら米国債市場に大打撃という調査報道も

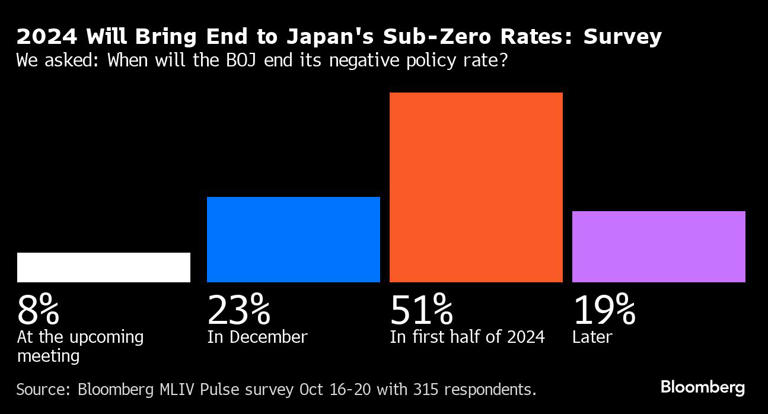

ブルームバーグのマーケッツライブ調査によると、もし日銀がマイナス金利を完全に解除するならば、時期は来年の1月から6月の間ではないかとの回答が多数を占めており、この時期に緩和終了の政策変更は出ないのではないかとの予想が出ています。

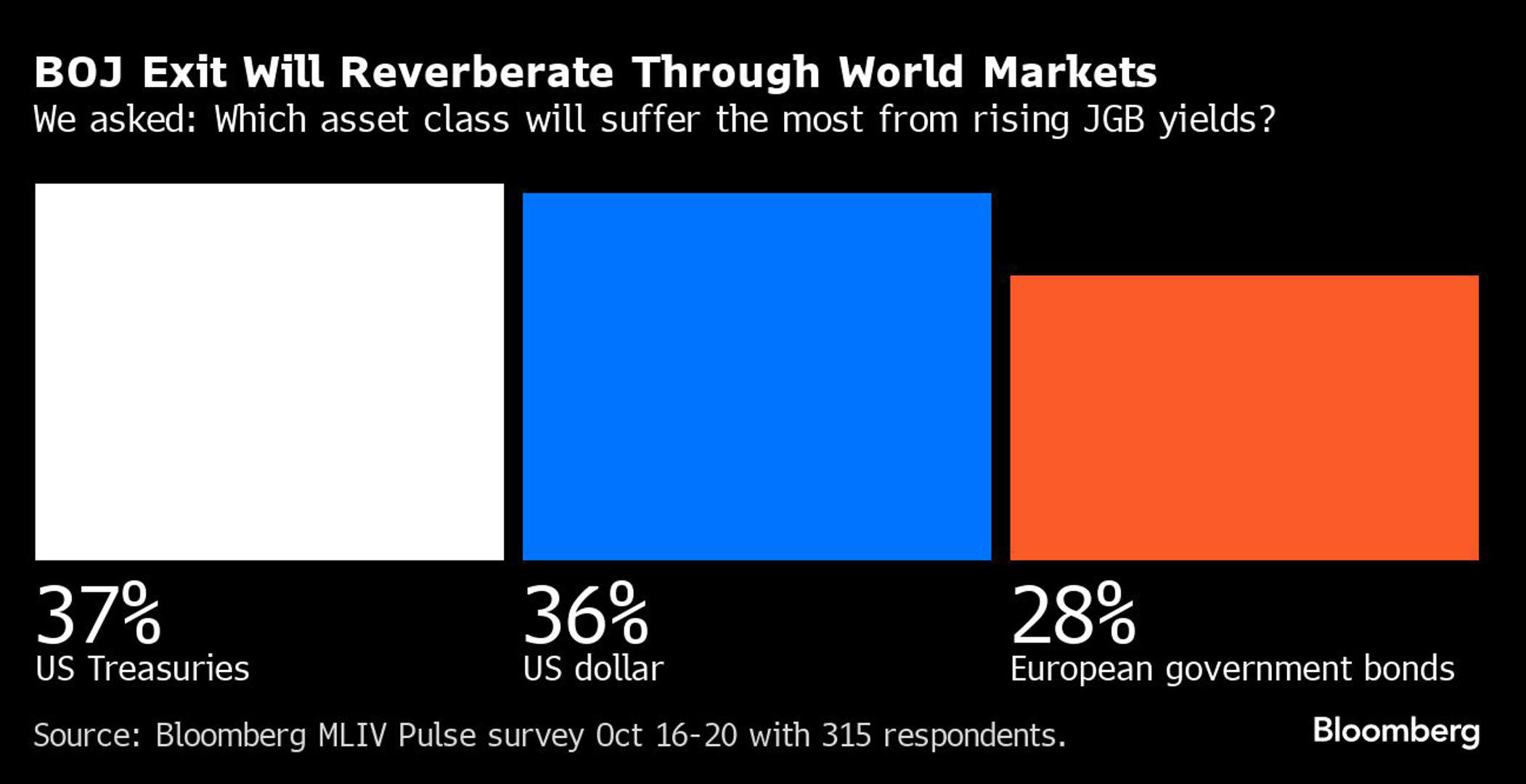

その一方で、実際にマイナス金利が解除となり日本の利回りが上昇すれば、米国や欧州、オーストラリアに莫大な資産を保有する日本の投資家に対しては、海外資金を国内に回帰させる「レパトリエーション」を促すことになります。

ここ10年で流れ込んだ530兆円超の緩和マネーが一斉に引き戻されることになれば、もっとも影響を受けるのは米国債市場であることが分かっています。

ただでさえ、国債乱発で買い手不在の状況にある米国債市場から多額のジャパンマネーが引き戻されることになれば、米国債市場が大きなダメージを受けることは間違いありません。

そのためバイデン政権は、何としても2024年11月に控えた大統領選挙が終わるまで、世界市場に流動性を与え続けている日本の緩和をやめないよう要請しているという話もあります。

そうなると、イールドカーブ・コントロール(YCC)ができなくなったのでマイナス金利を終了しますという日銀の政策変更が、米国に認証されるかどうかは疑わしいものがあります。

日銀政策決定会合の結果を受けてドル円は円買いが進む可能性もありますが、政策変更なしとなれば買戻しが強まり150円の大台に乗ってしまうという展開もあり得ます。

独立した国の中銀による金融政策が、他国の政権から指図されるというのは随分と情けない話ではありますが、自国の政権意向のみで政策決定することができないという現状はしっかり認識しておく必要がありそうです。

複雑な事情を総括すると、この月末に日銀が安易に政策変更を行うとは考えにくい現状と言えます。