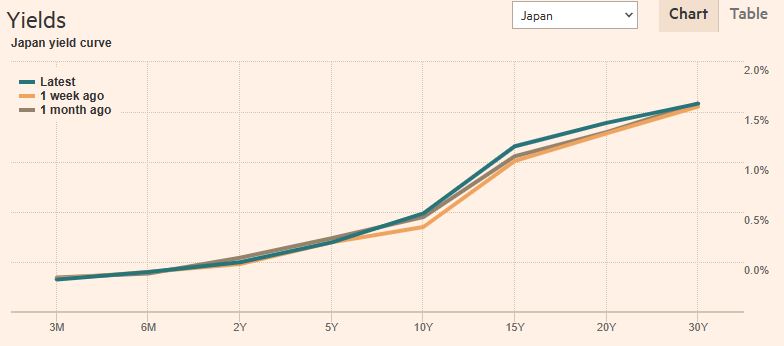

1月18日の日銀政策決定会合で飛び出した共通担保資金供給オペは1月23日に5年もの国債で実施され、予定額1兆円に対して応札額は3兆1290億円、1兆3億円が落札され、応札倍率は3.1倍となりまさに日銀の思惑通りの展開で国債金利が低下で推移することとなりました。

この共担オペ実施曲後は確かに10年債利率も大幅に下落して推移していましたが、月末を迎えたところで0.5%を超えるところまでは上昇していませんが、またじり高が進んでいるのが現状となっています。

ここのところ米債の利回りも低下しはじめており、日本国債を売り浴びせようとする海外のファンド勢も一旦をその手をとめた状態が続いてきたことが一週間程度の低下時期を作ることになりましたが、依然として海外勢は日銀がYCCの制御に失敗する可能性が高いとみているのは事実のようで、次なる攻め入りのタイミングを見計らっているというのが足もとの状況であると思われます。

そんな中で日経新聞が日銀のオペに関してかなり辛辣な記事を掲載して話題になりはじめています。

共担オペに追証リスクがあるという日経報道が拡散

日経新聞は週末、日銀ピボットで株高の死角 共担オペに「追い証」リスクという記事を掲載しています。

一般的な理解から言えば日銀が無利息の資金を貸し付けてくれ、それを利用して金融機関が日本国債を購入し担保として日銀に預け入れていれば満期まで所定の利息が得られるという日銀の代わりに民間金融機関が日本国債を買い支えるといった苦肉の策とみえたわけですが、以前のコラムでもご紹介しましたとおり、実際には担保になる証券を金融機関が差し出してそれに見合う資金が貸し付けられ、国債購入に限ってはゼロ金利で融資が受けられるというのが本筋の仕組みとなるため差し出した担保の価値が下がる、端的に言えば国債価格が下落することになれば担保に不足分が発生し利用する金融機関は場合によって追証を支払う必要がでるという内容でした。

もともと担保に基づいて融資となるので、担保価値が下がれば不足分を追証で支払うというのは納得のいくものですが、前回3兆円以上も応札があった5年ものの共担オペの参加企業はこうした実態を本当に正確に理解して応札に臨んだのかが非常に疑われる状況となっています。

まさにおいしい話にはとんでもない落とし穴が存在することが明らかになってきているわけです。

この追証の問題が指摘される以前から金利が上昇して国債価格が額面割れした場合、いくら無利子でカネを借りたといっても民間金融機関は含み損を計上することになり決して安泰な国債買いではないのではないかと思っておりましたが、実施はさらに不足分を追金として差し入れなくてはならなくなるのでは投資妙味がなく、途中解約ができるのかどうかははっきりしません。

しかし今後入札に応じるところは激減する可能性もありそうで、いきなり暗雲が立ち込め始めています。

3月日銀会合に向けてまたしても金利上昇のリスクが出る可能性も

こうした日経新聞の厳しい内容の記事は当然海外のファンド勢にも届いており、次回3月10日の日銀会合に向けて再度海外ファンド勢が日本国債を売り仕掛けしてくる可能性がありそうで、ここからはその動きに相当な注意が必要になりそうです。

また2月10日は時期総裁候補も国会で発表されることが予想され始めていますので、具体的な候補者の名前が挙げられた段階でも相場はかなり動きそうでここからの一か月はまた日銀の政策が市場のテーマに返り咲く可能性を考えておくべき時間帯のようです。

岸田首相は次期総裁にアベノミクスと決別する存在を起用するのか黒田総裁の路線を継承する人物を任命するのかまだはっきりしていませんが、黒田路線継承となった場合には海外ファンド勢のさらなる日銀アタックが進むことも十分にありえそうで、荒れ相場がまた顕在化してくることは覚悟しておかなくてはならないようです。