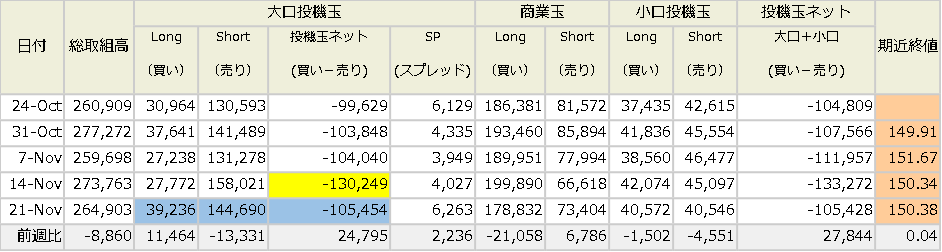

28日に、IMM通貨先物ポジションの最新データが発表されました。

これによると円ショートは2万5000枚程度減少しいることから、ここ最近の4.7円にもおよぶドル売り円買いの動きは投機筋による巻き戻しが大きな要因となっていることが明確になりました。

もちろん円ショートの巻き戻しは、IMMのデータに計上される案件ばかりではありませんが、財務省による5兆円規模の円買い介入に匹敵するぐらいの勢いを持っていたことは確かです。

週別の推移を見ると、14日に向けて増えていた売りが、一週間で簡単に巻き戻されたということがわかります。

一般的に13万枚を超えると、売りでも買いでも巻き戻しが多く出やすくなるというのが市場の見方ですが、今回の場合は直前に13万枚まで増えているため、市場が11月までのドル円152円超えを期待していたことが窺えます。

この数字を見ると、円安の巻き戻しから円高方向へシフトするリスクが非常に高いことがわかります。

ウォーラー理事発言でドル円は感謝祭前を超える下落に

FOMCメンバーの中でタカ派のスタンスとして知られるウォーラー理事は、28日の講演でインフレ率を当局の目標である2%に戻す上で金融政策は好位置にあると述べ、インフレ率の低下がさらに数か月間続けば政策金利を引き下げる根拠は十分にあるとの見方を示しました。

ハト派スタンスの要人ではなく、他ならぬウォラー理事がこのような発言を行ったことにより、利下げを嘱望していた市場は大歓迎ムードとなりました。

これを受け147円台でなんとか踏みとどまっていたドル円は一気に下落し、日本勢は一夜明けた東京タイムに対応を迫られることとなりました。

東京タイムではシンガポール勢の果敢な売りにも押され、146.600円レベルまで下落する展開を続けています。

ウォーラー理事は条件が整うことを前提としており、年明けすぐの利下げは示唆していませんが、市場は利下げの部分だけに激しく反応を示し相場は円高にシフトし始めている状況です。

この様子からすると、今後利下げを検討する段階に入ったともなれば、ドル円の下落は、想像以上であることを覚悟しておく必要がありそうです。

感謝祭前の巻き戻しが終了したドル円相場ですが、まだまだ気の抜けない状況が続きそうです。

利下げ観測が高まればドル円は大きく円高へシフトなるか

ここで気になるのは上述のIMMの円売りポジションですが、感謝祭前に2.5万枚の巻き戻しが出ただけで相場は4.7円も下落しているため、今後FRBの高官が利下げを示唆すればさらにこれを上回る巻き戻しが発生する可能性もあります。

来月13、14日に開催されるFOMCを前に、関係者は間もなく踏み込んだ発言を控える「ブラックアウト期間」に入ります。

そのため、高官発言で相場が無闇に動くことはなくなりそうですが、ここ数日の相場動向には注意が必要です。

例えば、米国の利下げ見込みから5万枚のIMMポジションが一気に買い戻されることになれば、ドル円は5円どころか10円近く下落する可能性もあります。

正式に利上げはまだ終わっていないにもかかわらず、市場の期待は高まるばかりであるため、この勢いに乗ることが危ぶまれる状況です。

現状では、テクニカル的な分析よりもFRBの要人発言に厳重な注意を払うことが重要になりそうです。

この一件でドル円は、テクニカル的に売り相場へ完全に転換したように思えますが、最終判断は週足の確定をもって考えるべき状況です。

これだけの材料でいとも簡単に146円台中盤まで下落してしまうのは、年末相場の薄さが関係しているのかもしれません。

市場参加者が少ない中での、FRBによる利下げを巡る相場の神経戦は、今しばらく続きそうです。