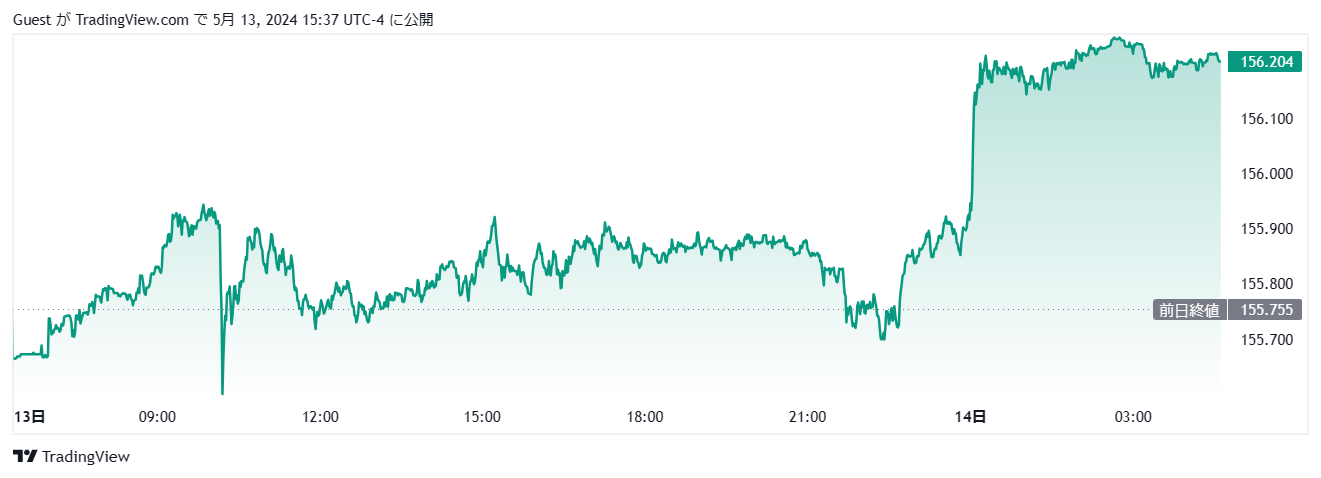

先週1週間、156円で上値を止められていたドル円は、週明け13日のニューヨークタイムにとうとう156.300円レベルまで上伸する展開となりました。

ここ1週間、ずっと抑えられてきた156円を突破したことにより、上値抵抗ラインはさらに上へと進むことが予想されます。

ただ現在は、上値は突破したものの急激に上昇する動きは見せておらず、ここからどんどん上昇していく兆候もないため、しばらくは上値の重い状態が続きそうです。

ここまで財務省によるドル円の上昇食い止めが、どのように行われてきたかは不明ですが、財務省もしくはGPIF(年金積立金管理運用独立行政法人)のような政府系の機関投資家により、上方向に相当額のリーブオーダーをかけ、突破が阻止されてきたことが予想されます。

日銀は13日、国債買入れの減額を公言したことにより、相場は一時的には値を下げたものの、すでに円安阻止の効果はなくなりつつあります。

そのため、今後もドル円の上昇を食い止める具体策としては、相場でダイレクトに上値を抑え、下押しする方法が用いられていくことになりそうです。

2022年の介入実績を考えると今回の介入はまだ道半ば

2022年には、9月22日に147円レベルで2兆8382億円の介入が実施されており、その約1か月後となる10月21日には151円台で5兆6202億円の介入が行われています。

さらに10月24日には、21日の介入を押し下げる目的から、149円台で7296億円の介入が実施されています。

中でも、一番インパクトが強かったのは2回目の介入で、その後の介入効果も手伝い、ドル円は同年後半まで円高方向へシフトし、戻りを試すことはありませんでした。

今回の介入では、2年前と同等、もしくはそれを上回る資金が投入されているものと思われます。

ここから更なる追加介入が行われる可能性もありますが、すでに多額の原資が介入に充てられているだけに、今後も相場の上昇は制御されていくことが予想されます。

エリオット波動分析によると、161円が最も高いレジスタンスラインになっているため、このまま上値を抑え続けていけば、相場が自律的に反転下落する可能性もあります。

ここから持ち上げを画策する投機筋と、何としてもそれを阻止したい財務省が、今後どのような戦いを繰り広げるかに市場の注目が集まっています。

サプライズ介入に踏み切る可能性も

前回は、参加者の少ない時間帯であるオセアニアタイムを狙い介入が実施され、資金効率のよい結果を生み出すことに成功しました。

財務省は今回も新しい介入方法を試みてくる可能性があるため、まだまだ十分な警戒は必要になりそうです。

介入により下落したはずの水準が、また元に戻るようなことになれば、介入は失敗に終わったと判断されがちですが、7月という神田財務官の退官時期を考えると、現時点で介入が終わったと判断するにはまだ早いのかもしれません。

行き過ぎた円安が及ぼす悪影響

岸田政権の発足以降、支持率は円安が進むにつれ明らかに低下しています。

支持率低下の要因には様々な材料があるため、単なるアノマリーに過ぎないという見方もありますが、一時は160円まで進んだ超円安相場は、岸田政権にとっても大きなリスクとなることは間違いありません。

さらに最近の日経平均株価では、円安と相場上昇は結びつかなくなっており、これ以上円安が進めば、株価は下落に転じる可能性が見え始めています。

結局のところドル建てベースで見ると株価は上昇しておらず、行き過ぎた円安は逆に様々な方面に悪影響を及ぼしつつあります。

我々個人投資家としては、引き続き相場状況を冷静に観察し、最適なエントリータイミングを模索することが重要になりそうです。