例年7月後半から8月にかけては市場参加者が激減することから株も為替もボラティリティが大きく低下して売買がしにくい時期です。

ただ、今年に関しては日本は未だに新型コロナの問題がありますが、アメリカでは落ち着きを取り戻し、市場参加者がしっかり夏休みをとる時間帯が到来しそうな状況です。

昨年は世界的に新型コロナの影響で夏休みはほとんどの人がどこにも出かけられませんでしたが、今年の米市場関係者はしっかり夏休みを取得する動きがでているようです。

すでにそれが始まっている可能性は高く、NY市場も午後になるとめっきり参加者が減って閑散とした雰囲気が出始めています。

為替に関しては各通貨共にボラティリティが下がってきていることを感じさせられる状況で、さらに動かない時間帯が多くなることを覚悟しなければいけないかも知れません。

日経平均は売り圧力と買戻しの繰り返しで取引き妙味なし

為替にも影響を与える日経平均株価はここへ来て売り圧力が強く、先物や海外での取引きで大きく売り込まれると翌日下落が確定、しかし売り込まれ過ぎて買戻しが出れば翌日はまた元の水準に戻るといった相場の繰り返しで、9月になるまでは規則的な動きになりそうです。

数年前のアベノミクススタート当初は海外の方の日本株買いで指数は大きく上昇し、そのヘッジのためにドル円も購入し、ドル円も強い相関性をもって上昇するといった時期を経験した方も多いと思いますが、今年に関しては日経平均3万円を突破するまでは順調だったものの、その先は指数取引ではまったく妙味のない状況が延々と続いています。

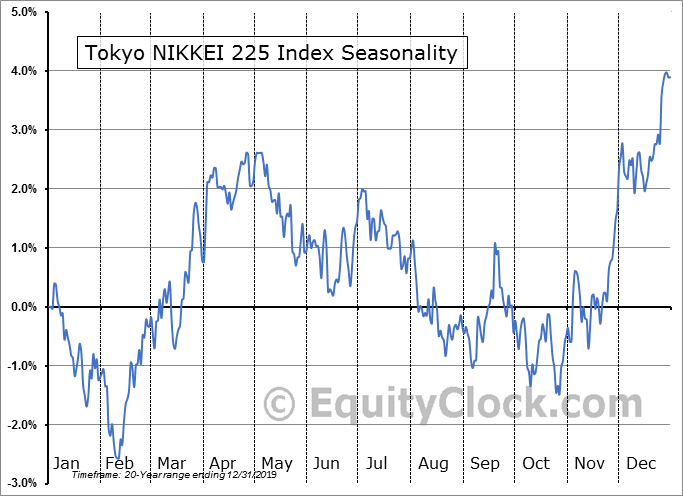

しかし夏の日経平均はシーズナルサイクルから見ても買いに向かうような時期ではなく、やはり秋になるまで置いておいた方がいいかもしれません。

過去20年の相場の動きをまとめたシーズナルサイクルでも間違いなく7月から8月にかけては大きく下落することが確認されています。

今年が過去と動きに全く同じ動きになるのかどうかは分かりませんが、少なくともお盆休み辺りまでは海外の投資家も取引しないことは意識しておいた方が良さそうです。

夏枯れ相場では迂闊にレベル感で取引をしないことが重要

夏枯れの閑散相場ではまず実需筋や投機筋が大きな資金を使って相場を動かしていくことが全くなくなるので、市場に出てくるのはもっぱら短期の投機筋で、さらにAIやアルゴリズムを多く使った仕掛け売買のようなことが非常に多くなります。

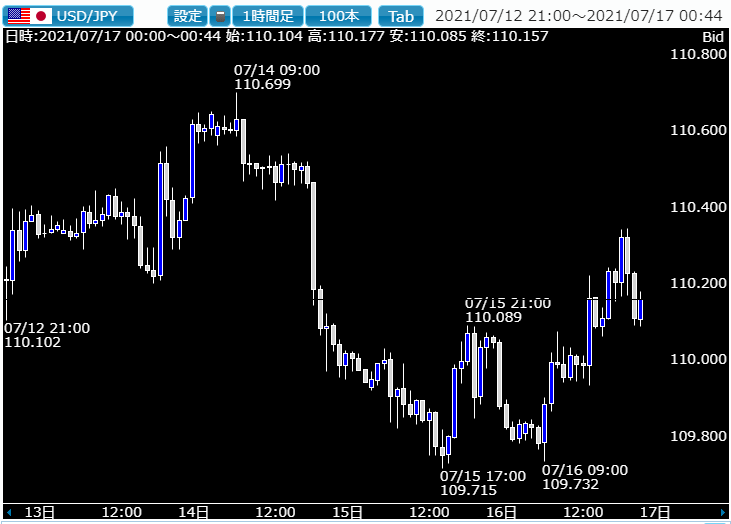

実際7月第3週の相場でもドル円は一旦上方向に行くと見せかけて、反対に110円を割るような動きを見せました。

CTA系が米債をかなり強力に買い向かうことで金利が軒並低下し、ドル円もパウエル議長の議会証言の時期に絡める形で109円中盤辺りまで下がり、16日の金曜日にようやくロンドン市場以降110円台に戻ると言う実に不可解な動きになりました。

こうした動きはまさに投機筋が活躍することにより表れるもので、先々週の踏み上げ相場を嫌って、あえて買いからエントリーしたトレーダーたちは相当な打撃を受けたことでしょう。

今回のこの動きはまだまだ序の口ですが、7月後半から8月に向けてはさらに理不尽な動きが相場を支配する可能性もありそうで、市場参加者が少ない時は適当なレベル感だけで売買するのは極力避けた方がいいと思われます。

相場にボラティリティがない時は思わぬ方向に持ち上げられたり売り込まれたりして損失のリスクが高まる可能性があります。

ドル円直近の1時間足にみる不可解な上下の動きを見てみると、市場で裁量取引などを行っているのは個人投資家しかおらず、ドル円はまさにその宝庫的通貨ペアになっていることが改めて分かります。

こうした中で夏枯れで市場参加者が激減すれば、投機筋がターゲットにするのが個人投資家になるのはもはや避けられない状況で、今年の夏も相当な注意が必要になり、そうしたリスクはすでに始まっている印象があります。

国内市場では東京五輪の開催や変異株の感染爆発といった問題に対するリスクが高まっていますが、実はもっと身近なところに投資リスクが潜んでいることをしっかりと認識する必要がありそうです。