3月21日全米企業エコノミスト協会の会合で講演した米国FRBパウエル議長はすこぶるタカ派的姿勢を打ち出しており、今後のFOMCで毎回利上げ、さらに状況次第では0.5%利上げすらあることをほのめかしたためドルは急上昇し、一旦は下げた米株もなぜか大きく買い戻しが進んでいます。

中央銀行の政策でもっとも重要なのはインフレ退治なので、インフレが顕在化したときに利上げを積極的に行うというのは当たり前の政策発動といえます。

しかし米国の場合これまでに何度も利上げのタイミングがあっても結局株価を見ながら押しとどめるといった状況が続き、2008年のリーマンショック以降は緩和の終了と利上げに回帰できた試しはありません。

とくに今回のように連続して利上げを行うといったときに相場が急変した場合、途中でとん挫するのかが非常に大きな問題になりかねず、今後のFOMCならびにパウエル議長の発言の変化に相当な注意を払う必要がでてきているようです。

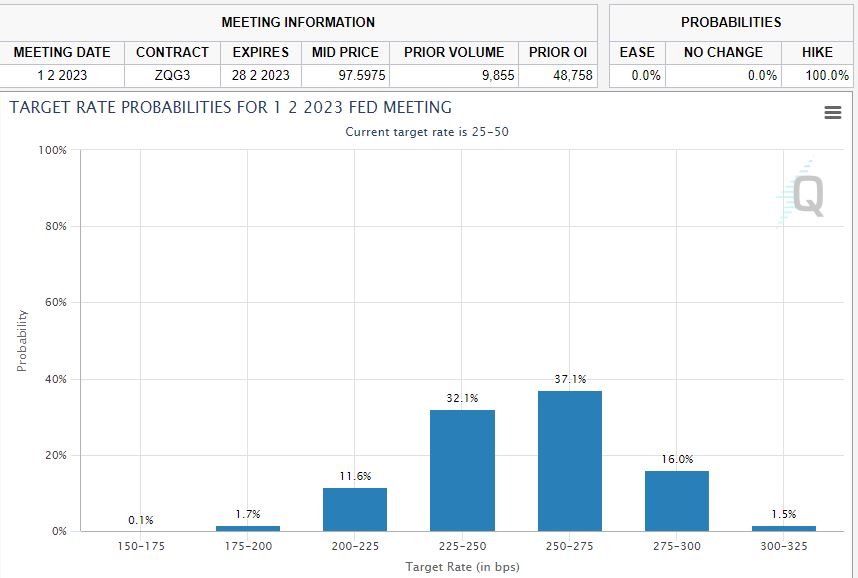

すでに市場は大幅な利上げを織り込みはじめている

久々にご紹介するCMEのFedWatchですが、来年の2月段階ですでに2%から32%、2.25%から2.50%の利上げを織りこんでおり、2.75%までの上昇は16%とかなり急ピッチで利上げが行われることを市場が完全に想定し始めていることがわかります。

パウエルは就任後イエレンからバトンを引き継いで2018年に急激に利上げを行うよう画策したのは記憶に新しいところですが、結局のところ同年の年末に米株が激しく暴落し利上げを撤回せざるを得ない状況となってしまいました。

今回の継続利上げは本当に実現できるのか、どこかで株価が大崩れした途端に止めざるをえないのではないかという疑念は常に付きまとっています。

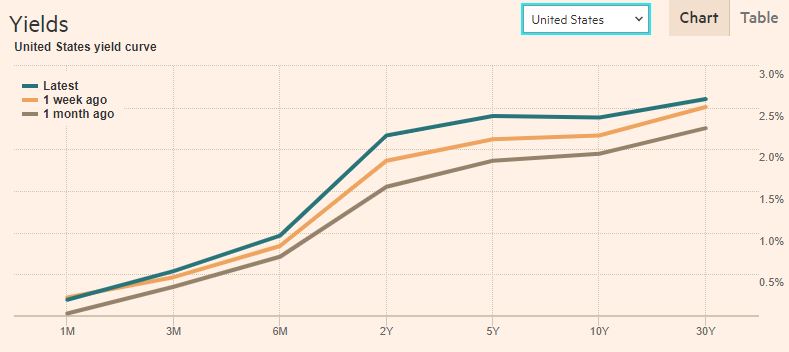

米債イールドカーブはフラットから逆イールド化へ

直近の米債のイールドカーブを確認してみると、とうとう2年債が2%に乗せてくるようになり完全にフラット化が進んでいることがわかります。

また10年債は凹み始めており逆イールドが示現するのも時間の問題で、毎回このフラット化が出てからFRBが慌てて短期金利を調整しステープル化、つまり元の形に戻ろうとするときに大幅な株価の下落が起きています。

2000年のITバブル崩壊も2007年のサブプライムローンの破綻前にも同様の状況が見られました。

今回の一連の利上げも同様の状況に陥るリスクはかなり高く、結局どこかでFRBは利上げを断念せざるを得なくなる可能性も十分に考えられます。

また米国のインフレがプーチンのウクライナ侵攻によってもたらされたものであるといったパウエルの発言も違和感があり、インフレはロシアが戦争を止めても続いてしまうことは明白で、このあたりのパウエル発言にも不信感が感じられます。

インフレ話をするときの絶好の材料だと考えていると思われますが、確かにエネルギー関連は大きな影響を与えているものの、米国のインフレはプーチンがウクライナ侵攻する前から進んでいました。

一般的に米国市場は5月ごろから8月位までは債券金利が低下することからドル円もそれにつられて下落する可能性が高く、株価もSell in Mayに代表されるように5月から夏にかけては低迷しやすくなります。

こうした中で利上げを継続した場合、相場がどのような反応を示すのか非常に興味がありますが、FRBが米株の動きを最大の関心事としていることは分かりきっており、株の崩れに政策が本当に維持できるのかを市場は大きな関心をもって見ていくことになりそうです。