5月第二週の相場は激動の5日間となってしまいました。

週初いきなり年初来高値を更新したドル円はそのまま上値をさらに試しに行くのではないかと見られましたが、前週末から大きく下げ始めた米株が週明けでもさらに下落を加速させたことから完全にリスクオフ相場となり状況は一転しました。

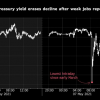

5月11日のNYタイムに発表されたCPIがかなり強かったもののインフレピークアウトと読み取った市場は一旦上層しましたが、その後下落に転じて株価の大幅下落をうけてなんと127.500円レベルまで下値を試す展開となりました。

市場の後付け解説では、株の下落から久々のリスクオフとなりドルも円も買われた結果がこうした動きになったとされています。

その一方でこのコラムでも既にご紹介しておりますように、米国は株の下げによってレバレッジをかけて証拠金取引をしていたトレーダーが、プロも個人投資家も手持ち資産で利が乗っている部分からリカクして換金に走った形跡が強く、ドル円もその換金銘柄として機能してしまった可能性があります。

過去3か月で見ると海外の投機筋はWTIの原油とドル円でもっとも利益を稼いだとされているので、このタイミングで一斉売りがでたことにより4円近い下落を招いたという見方も成立しそうな状況です。

ドル円は週明け再度上方向を目指すのかトレンド終了で下落幅を強めるかに注目

年初来高値から週内で4円近く下落したドル円は、テクニカル的には131円台でダブルトップを付けたように見えることからもはやピークアウトしたという見方もできます。

しかしファンダメンタルズ的には日米の中央銀行の政策内容の違いは明確で、ここからのFOMCの利上げや資産縮小を考えればドル円がここから大きく売られることは想定しにくく、127円、さらにその下の125.800円レベルと明確に割り込まない限り流れが変わったとは判断できません。

さすがに過去2か月大きな資金をもって買い上げてきた投機筋は一旦外れることになる可能性があるためこれまでのように強引な上昇は期待できず、なにか明確な押し上げ材料が追加されることも必要になると思われますが、下値が堅ければ131円超を再度目指すことも視野に入れて取引をしていきたいところです。

ユーロドルはさらなる下値狙いの展開か

ドル円の上昇と突然の失速の影であまり目立ちませんでしたが、先週のリスクオフのドル高の影響を大きく受けて13日には2017年1月以来、約5年4ヵ月ぶり安値となる1.0350以下まで下落を加速させることとなりました。

辛うじて1.0300は保っていますが、テクニカル的には非常に弱い状況を保っており、週明けについてはさらに下落を試す展開が予想されるところです。

さすがに週内でパリティまで試しに行くことはないと思われますが、それでもさらに1.02割れまで下落するリスクは考えておく必要がありそうです。

ECBとしては7月には利上げも検討するようなことを示唆しはじめ、このまま一方的にユーロが売られることは考えにくい状況ですが、少なくとも5月6月は景気の後退を含めてユーロが弱含みのまま推移するリスクも想定しておきたいところです。

ドル円が再上昇しないかぎりクロス円の上昇も期待できない

金融市場は株も為替もいきなりセンチメントが変化して急落するものが増えていますが、為替の世界ではドル円がさらに上昇しないかぎりクロス円の上昇はおぼつかない状況で、本来資源国通貨は対ドル、対円でも強含んでしかるべきなのですが、米株の大幅下落が足かせになって上昇が阻まれているのが実情です。

3月4月とあまりにも円安だけがクローズアップされすぎたため、為替相場はそれだけで動いていた感がありますが、ここからは円とともにドルの動きにも注意を払う必要がありそうです。

13日のNY市場では米株3指数ともに結構な買戻しとなりましたが、20%、30%下げた相場が2~3%戻しただけではブルマーケットには復帰できたとは言い難く、むしろ14年も続いた中央銀行緩和バブルが各国の利上げとともに終わりを迎える過程にあるとなればさらに下落が考えられるだけに、ここからは米株の状況からも目が離せないことになりそうです。

FRBパウエル議長は、ここから急激な利上げがないことをしきりに市場に向って話すことで一旦相場の下落を押しとどめようとしているようにも見られますが、これまでの困った時のパウエルプットが飛び出す可能性は低く、株価がさらに大きく下げれば全資本市場の全部売りも加速する危険性がありそうです。

そういう意味では五月第三週相場もかなり難しい状況が続きます。