6月第二週の為替相場は大きな指標等市場を動かす材料も乏しかったことから限られた動意しか見られませんでしたが、日頃はほとんど動かないような指標で大きく動くこととなったことからそれなりに市場参加者を悩ませる相場展開となってしまいました。

FOMCメンバーもブラックアウト期間突入で発言することもなくNYタイムに大きな指標もないとなるとこんなにトリッキーな動きをするものなのかという事実を改めて思い知らされた次第ですが、週明け相場は一転して材料満載の状態で逆に危ない相場展開になることが危惧されます。

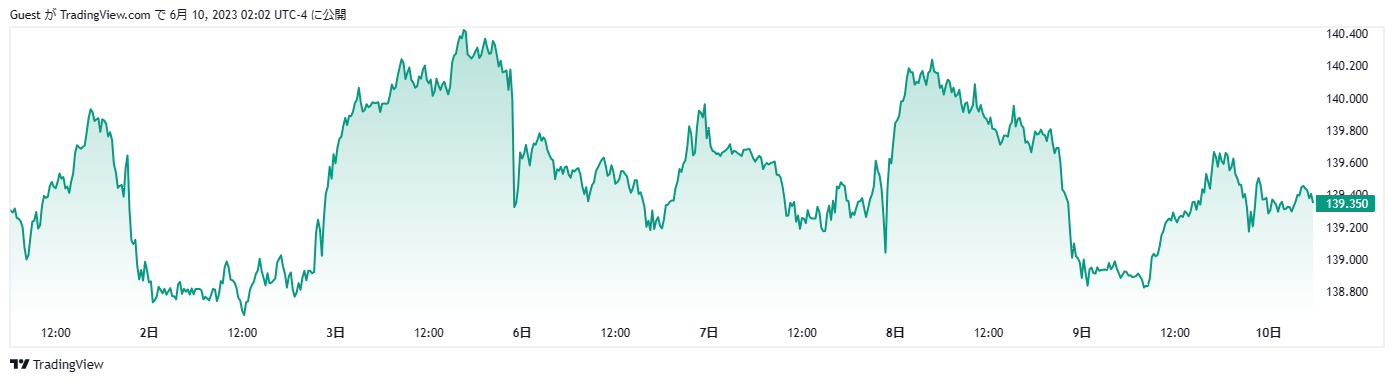

先週の相場はチャートを見れば一目瞭然ですが方向感がなく、上に行くかと思えば思いきり下値を模索するといった不安定が動きを続ける一週間となりました。

6月第一週雇用統計後米株が大幅上昇したことで債券金利も上昇し、上方向に値を戻したドル円は週明けも140円台を回復した動きになりましたが流石にその流れは長く続かず、140円を挟んで上下動を繰り返す時間が長くなりました。

また、カナダ中銀の予想外の利上げ再開も米債金利の上昇を連想させたことから、ドル円が大きく上昇するという特異な場面を示現することになります。

ただ極めつけは8日の米国新規失業保険申請件数の悪化からなんと80銭近くもドル円が下落する展開となり138円台に突っ込んでもほとんど戻すことなく明けたアジアタイムで、さらに下値を試してから上昇に転じるという非常に稀有な動きを見せたことでした。

米国新規失業保険申請件数というのももちろん相場に動意をもたらす材料であることは間違いありませんが、それでもこれだけ下げるというのは実に奇妙な状況になったのは言うまでもありません。

週明けの相場は材料目白押し

6月第三週の為替相場は先週とは裏腹に、インフレ指標や主要国各国中銀の政策決定が発表されることからその結果を受けて大きく上下動することが予想されます。

13日火曜日にはFOMCに先駆ける形で5月の米国月次CPIが発表になります。

この数字が市場予想である4.1%を上回る場合には利上げ予想が確実となることからドル円は跳ね上がることになりそうですが、15日木曜日午前3時のFOMCの政策発表で利上げ一旦打ち止めで様子見と言うことが示唆されれば今度はドル円は下落となる可能性が高く、今後もまだ利上げ継続が示唆された場合にはドル円はさらに上昇することも想定しておく必要があります。

また、同日の夜発表となるECB理事会の政策決定内容も相場に影響を与えそうな状況です。

ただECBの利上げはすでに限定的になる可能性が高まっているため、大きな影響を及ぼすことになるのはむしろ16日の日銀の政策決定会合という見方も高まりを見せています。

市場の予測としてはFOMCでドル円は一旦下落するものの翌日の日銀会合の結果無風を受けてまた上昇と見るシナリオが非常に強くなっています。

もちろんその通りに相場が動くかどうかは全くよくわかりませんが、一週間を通してそうした上下動が示現することだけはあらかじめ覚悟しておきたいところです。

このコラムではすでに何度もご紹介している通り、総選挙が実施されるかもしれない中にあって日銀植田総裁が6月の会合でなにか政策を変えてくるのは現実味のないことだと本邦勢は広く理解していますが、なぜか海外勢はそれでもYCCを弄ることに期待する向きが多く、失望の円売りからドルが大きく買い戻される場面に直面することもありそうです。

ただ142円を超える上値では相変わらず財務省の介入警戒感も高まることから昨年のような青天井感が醸成される可能性はかなり低そうで、あとは上昇のスピード感に注意することが必要になりそうです。

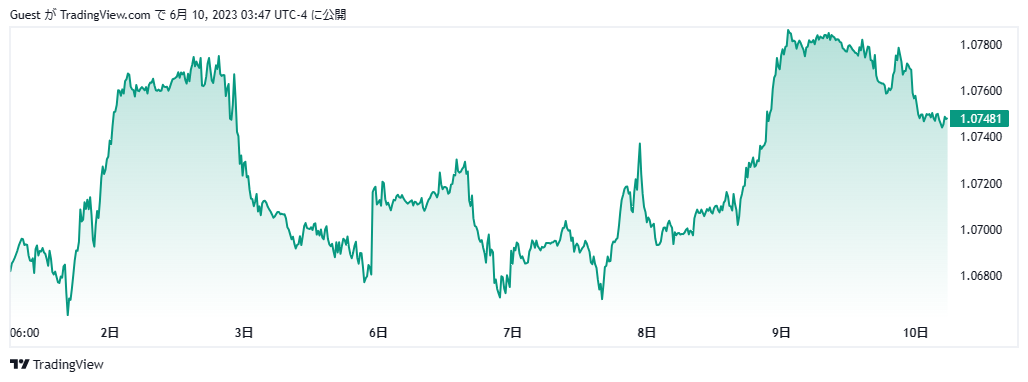

ユーロドルは引き続い精彩を欠いた動きか

来週のFOMCでタカ派的色彩が強まり、ECB理事会で逆にハト派的色彩が強まった場合には当然そのコントラストからユーロドルが売られる局面もありそうで、その場合1.06000割れ辺りまでの押込みは予め覚悟しておかなくてはなりません。

残念ながら週明けもユーロが主導権をもった相場展開にはならなさそうで、あくまでドルの動きからどうなるかを推測する一週間になりそうです。

足元の円安感は日本株の買いにも大きくつながっており、ヘッジのトレードとして株買いにドル円買いが強まることはここからも十分にありそうで、総選挙が終わるか実施されないことが明確になるまでは当分円安が進行することは覚悟しておくべき状況のようです。

週明け相場も依然として取引テーマの中心はドルにあるようで、それとの相対的な強弱感が相場を動かすと考えることが重要です。

動きの緩い相場はどこでポジションをとってもやられる感じがしませんが、それでも方向感を間違って80銭、1円と相場が上げ下げする場面では間違いなくやられてしまうため、週明けも十分注意し精査してポジションをつくることを心がけたいものです。