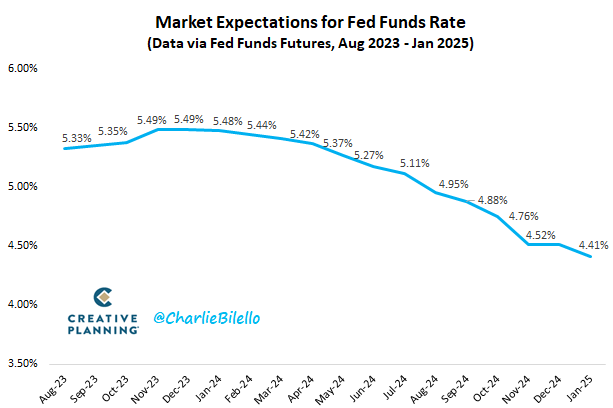

ジャクソンホールでのFRBパウエル議長の講演を通過して、市場は長期のFRBの金利政策について折り込みをはじめています。

パウエル議長はインフレ率が2%に落ち着くまでは利上げは止めても利下げは行わないとはっきり明言していますが、市場はあきらかにそれよりも楽観的な見方をしており、速ければ2024年早々にもFRBが利下げに転じることを期待し折り込み始めています。

市場の期待はFRBのリアルな政策と相当乖離しはじめている

上のチャートはCMEのFedWatchなども加味した市場の政策金利推移期で2025年1月まで示されていますが、直近の9か月程度の期待値を見てみると次のような数字がプロットされていることがわかります。

-2023年9月20日休止

-2023年11月1日:5.50-5.75%へ25bps引き上げ

-2023年12月13日一時停止

-2024年1月31日:25bps引き下げ、5.25-5.50%へ

-2024年3月20日一時停止

-2024年5月1日休止

-2024年6月12日:25bps引き下げ、5.00-5.25%へ

まず今年9月のFOMCに関してはパウエル議長が継続して必要に応じて利上げを行う旨を発言したものの、個別の利上げは慎重にデータをみながらその都度確認して実施するとしたことから一旦利上げ休止と市場は折り込んでおり、この予測はジャクソンホールを経ても変わらない状況となっています。

また最後の25ベーシスポイントの利上げは11月のFOMCで決定され、翌月12月のFOMCではやはり利上げ停止と折り込み始めています。

驚くのはそこからで来年1月のFOMCでは早くも25ベーシスポイントの利下げに転じ、その後の3月、5月はまた一旦停止して様子を見た後6月に再利下げを開始し来年後半にむけては緩やかな利下げに転じると見ていることがわかります。

これを見ると市場はとにかくインフレが一旦収まり始めれば即座にFRBが利下げに転じることを期待し確信しているようで、FRBサイドの要人が一切こうした見通しを語っていないにも関らず驚くほど前倒し感をもって利下げを期待しはじめていることが見えてきます。

ここからの市場では利下げにならならないことが相場の変動を招くことに

市場の利下げ期待がここまで早くなってくるとここからの問題は実際の金利政策と市場期待との差が激しくなることで、2024年末市場は4%台初頭の金利水準まで折り込んでいるのにFRBはインフレが沈静化するまで一切利下げを行わない場合、1%以上の差が発生することになりFOMC開催毎に問題になりそうな状況が迫りつつあります。

とくに今年11月に最後の利上げが行われた場合その後はドル円も大きく買われることはなくなるだろうし、ドル高はこの時点で終了することも考えられます。

利下げ期待は市場が勝手に織り込んでいることなので致し方ありませんが、それにしてもここまで前倒し感を伴って利下げがはじまると見ているのはさすがにやりすぎで、大きな混乱が生じるリスクが高まります。

実際に利下げが始まれば相場暴落という新たなリスクに備える必要も

FRBが利下げに転じることになると2000年のITバブルや2008年のリーマンショックの時のように相場が一転して大幅下落に転じることになり、大暴落の引き金を引くリスクが極めて高まります。

暴落を知らない市場参加者はFRBが利下げに転じれば株価は再上昇すると信じてやまない状況にあるようですが、実際にはまったくそんなことにはならず、むしろ厳しい相場状況に追い込まれる可能性のほうが高まることにも注意する必要があります。

米国の金融市場はここ15年あまりなにか問題があればとにかくFRBがすべて解決してくれるという中央銀行への過度な依存体質を強めてきましたが、この利下げ期待も明らかにそうした依存体質が明確現れていることを感じさせられる状況です。

2024年11月には大統領選挙も控えており、同年の9月あたりからは株式市場も下げないように相当な配慮がほどこされるであろうことは容易に予測できますが、果たして来年年初から利下げに転じることができるのかどうかはここからの秋相場でも相当な議論のテーマになりそうです。

果たしてFRBはこの問題にどう対処していくつもりなのかが気になります。