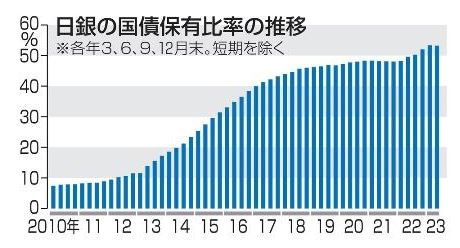

10月14日、日銀の公式発表により、黒田前総裁の就任直後となる2013年4月に大規模緩和を導入してから約10年で、市場から購入した国債の累計額が1千兆円に達したことが分かりました。

そのうち日銀の保有分は既発債の53.24%となる580兆4902億円であることが明らかになっています。

自国で発行した国債の半数以上を中央銀行が市中から買上げ、当座預金口座にその大半を寝かせるいわゆる「ブタ積み」は米国でも起きていません。

日本は無理な利下げにより、本来なら市場で決定される金利を歪めることになったため、ここからどう緩和を終了させ出口に向うのかが大きな問題になりつつあります。

物価見通し上方修正で市場は海外勢を中心に利上げを期待

10月に入ってから日銀は、2023年度の消費者物価上昇率の見通しを、7月に示した前年度比2.5%から3%近くに上方修正する検討に入っています。

これを受け海外の投機筋を中心に、今月末の金融政策決定会合では何か具体的な政策変更が跳び出すのではないかという期待が高まり始めています。

10月は米国FOMCの開催がないため、月末は日銀の政策期待相場になりそうです。

そこで現状維持となれば、政策変更期待への失望から一気にドル円が上昇する可能性も出始めています。

物価見通しはエネルギー価格が大きく影響するため、今後は刻々と変化するイスラエル情勢に周辺の中東諸国がどう対応するかによっては、更なる上方修正もあり得そうな状況となっています。

バイデン政権は選挙を前に株価の大幅下落を阻止したい構え

足元ではハマスとイスラエルの衝突が本格化しており、これに周辺の中東諸国が介入し第五次中東戦争へと発展すれば、原油の減産や輸出禁止などの事態にもなりかねません。

当然、金融市場にも大きな影響が出ることは間違いありませんが、現状ではそれが織り込まれていないこと事態が大きなリスクとなっています。

米国の備蓄原油は約17日分ほどしかないという話も出回り始めており、今後原油価格の暴騰が現実のものとなれば、一旦落ちついたようにも見えた米国の物価上昇が再度加速することも考えられます。

インフレファイトを基本姿勢とするFRBパウエル議長は更なる利上げを示唆していますが、市場ではオーバーキルを懸念する声が高まっており、株価が大幅下落する中、米国債金利だけが上昇しドルも総じて買われる展開になることは容易に予想できるところです。

バイデン政権としては、選挙を前に米株市場が大幅下落することだけは何としても避けたいところで、日本に対しても引き続き緩和を続け世界市場に流動性をもたらすよう強く要請していることから、この状況は来年の11月まで続くことが予想されていました。

しかし中東情勢が著しく悪化し、エネルギー価格の暴騰からインフレがさらに加速する事態となれば、日銀としてもこのままマイナス金利を維持していられなくなります。

そこで利上げに踏み切れば、凄まじい円買いが示現し日本株の売りにも拍車がかかることが危惧されます。

事と次第では円買い介入が大失敗に終わる可能性も

国際通貨基金(IMF)アジア太平洋局のパンス副局長は、日銀の介入タイミングについて「条件が整っておらず介入が必要な状況ではない」との見解を示しており、これが財務省にとって介入の足枷になっているようです。

米国からの承認を得て円買い介入が実施されたとしても、ここからさらに輸入物価が上昇しインフレが加速することになれば、介入効果を期待するどころか市場に押し目買いのチャンスを提供するだけになってしまう可能性もあります。

中東情勢の劇的な変化により、金融市場には複雑な材料が交錯することとなり、相場の先行きが見えにくい状況となっていますが、中でも日銀による緩和政策の継続は、もっとも難しい局面を迎えており、いつ政策変更を余儀なくされるかが大きな問題となっています。