10月第三週の為替相場は、前週よりもさらに動意が限定的な膠着相場の一週間となりました。

米株市場および日本株市場はそれなりに大きな上下動を繰り返し、米債に関しては短期、長期ともに金利が上昇する展開となりましたが、為替だけがこうした動きの影響を受けずに淡々とした推移を見せています。

株も為替も取引ボリュームが著しく減少し、多くの通貨ペアにおいて膠着相場となったため、市場参加者のほとんどが手出しのできない状況となっています。

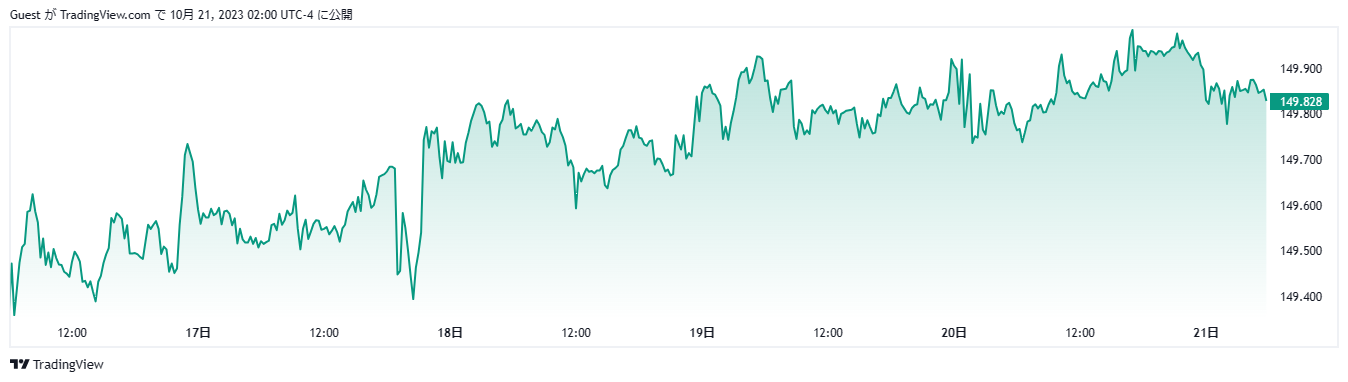

ドル円の150円到達はすでに目と鼻の先

先週金曜には、米10年債利回りが5%に急接近したタイミングでドル円が150円を超えそうな場面がありましたが、またしても不思議な売りが出て149円台に押し戻されることとなり、その後は一度も150円を挑戦することなく149円台後半で一週間の相場を終えています。

先週のニューヨークタイムは、この他にも米債金利が上昇したことから何度となく150円を試す場面がありましたが結果的に、ノータッチオプションでもあるのではないかというぐらい150円の壁を超えることができなかったため、多くの市場参加者が介入を意識して買い上げようとしない姿勢が浮き彫りになりました。

恐らく週明けも、目と鼻の先に迫る150円をつけに行く動きがありそうですが、ストップロスを連発することになれば150円台後半にまで上昇する可能性もあります。

そのため、今後はどのタイミングで介入期待の売りを入れるかを、慎重に見極めていく必要がありそうです。

本邦財務相による介入のタイミングは依然不明ですが、去年の高値となる152円目前での介入は避けるであろうと考えられるため、150円から152円までの間に突如介入実施となる可能性も十分にあります。

神田財務官は介入の有無を明らかにしないとしているため、相場が投機筋による「なんちゃって介入」いわゆる疑似介入に反応し、必要以上に大きな売りが出ることも覚悟したうえで取引を行う必要がありそうです。

ただ米10年債は今にも5%の大台に乗りそうな勢いで本来ならドル円も上値を試しやすい状況であるため、このままじり高展開で150円を越えれば、介入機会を失ったまま相場はさらに上昇するという事態も想定しておかなければなりません。

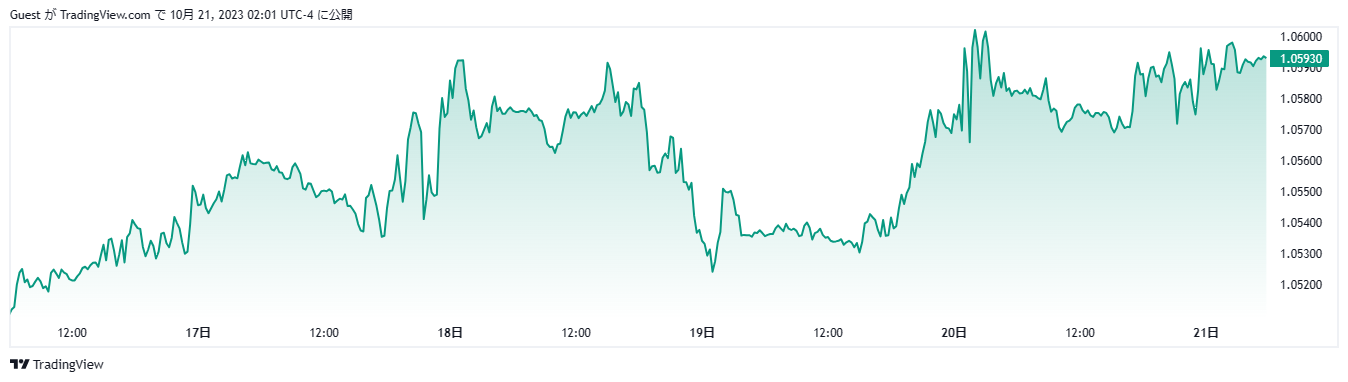

ユーロドルはようやくドル高が一段落

7月から13週にわたり弱含みとなっていたユーロドルですが、先週ようやく下げ止まりの動きが見られました。

ただ、ユーロが大きく買われる材料は依然乏しい状態であるため、どこかでまたドル買いに転換する可能性は大いにあります。

また今週は、26日に予定されているECB理事会およびラガルド総裁記者会見に注目が集まっており、予定どおり政策変更なしとなった場合も売りとなるリスクがあります。

1.0450 から 1.0700までのレンジ相場となり、それほど大きな戻りも出ない見込みとなっています。

パレスチナ情勢次第では米債金利さらに上昇の可能性も

イスラエルはガザ地区への攻撃は継続しているものの、地上軍を展開し徹底攻撃を行うまでには至っていない状況です。

現状では第三国が介入し止めに入る可能性は低いため、激しい衝突へと発展するのはもはや時間の問題と言えそうです。

激しい地上戦が開始された場合、ドル買いに拍車がかかり、原油の輸出に制限がかかれば米債は大きく下落し利回りだけが上昇することとなり、株価の暴落も手伝って金融市場は大荒れの展開になることが予想されます。

これに起因しドル円が大きく上昇すれば、それを口実に財務省が介入に踏み切る可能性も考えられます。

またイランやサウジアラビアがこの戦争に介入すれば、話はさらにややこしくなり金融市場に想定外のリスクが発生する可能性もあります。

本来この時期、株価はゆっくりと上昇し始める時ですが、今年は売りと買いが交錯しながら結果的に下落するという異例の展開となっています。

相場を取り巻く環境が日々目まぐるしく変化している状況であるため、荒い値動きに警戒しながら相場に向き合う一週間となりそうです。