足元の米国株相場は、AI関連の銘柄の急騰をきっかけに驚くほどの上昇を見せており、今ではどの銘柄でもとりあえず購入すれば利益が得られるという乱暴な予測までが市場を席巻しています。

裁量取引を行う個人投資家は、上昇が明確になってから相場に乗り込んでくる傾向があるため、今年の米国株市場はすぐに反転下落するとは考えにくく、大統領選までまだまだ強気な相場が続くと思われます。

ただ、過去100年ほどの傾向を考慮すると、AI産業は今後も長期間にわたり影響を与える可能性があるものの、株式相場については価格の上昇が継続するとは限りません。

今では、株式相場の予測にもAIが広く利用されていますが、金融市場の相場に関しては、AIが要因分析を行い将来の動向を把握しようとしても、ほとんどうまくいかないのが実情です。

そのため、AIは過去の相場のチャートの形状を詳細に分析し、膨大なビッグデータの中から現在の相場と最も酷似したものを選択し先行きを予測する手法を取り入れています。

これはいわゆるアナログチャート分析手法と呼ばれるもので、すでに1980年代にはかなりの精度で確立していました。

その先駆けとなったポール・チューダー・ファンドは、アナログチャートとエリオット波動分析を組み合わせ、1987年のブラックマンデーの暴落を見事に予測するという快挙を成し遂げました。

この手法は、その後長きにわたり積極的には利用されて来ませんでしたが、AIが発達した現在、改めて大きな注目を集め始めています。

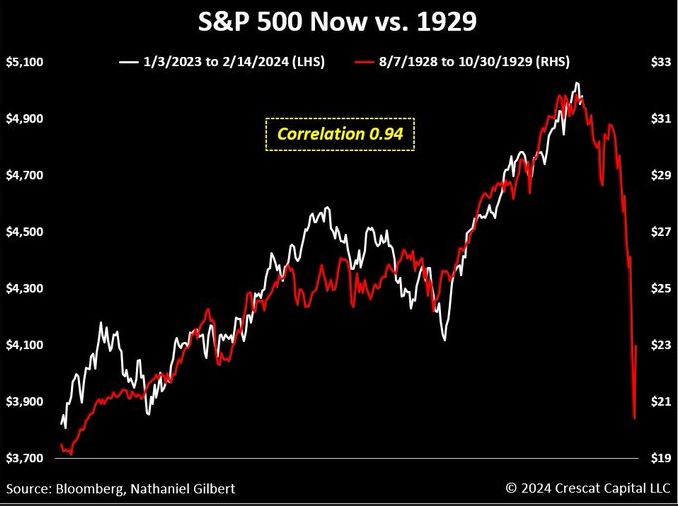

AIによるアナログチャート分析から見えてくるS&P500の先行き

上のチャートは、AIを用いたアナログチャート分析によって、現在のS&P500のチャート形状に過去のどの相場が類似しているかを分析したものです。

通常の相場比較では、単なるチャートの形状だけではなく、社会情勢や経済状況など様々な付帯的な要素を織り込んだ上で類似性を判断します。

しかし、アナログチャート分析ではそうした要素を一切考慮せず、チャートの形状の類似度だけを比較し先行きを判断するという特徴があります。

人によっては、そうした分析に全く信頼を置かないという向きもありますが、現在の形状は1929年に発生した大暴落前の動きに酷似していることが分かり、この分析が正しければ現在の状況は暴落前のピークポイントに達していることになります。

実際にITバブルの際やサブプライム危機のような暴騰相場も、このような急角の坂を上昇しその後一気に急落したため、このパターンを一切無視することはできない状況となっています。

チャートを見る限り、相場はピークから下落方向に向かい始める兆候が強まっていることがわかりますが、アナログ分析ではそれがいつ起こるかを断定することは難しい状況です。

ただ、株式投資の達人であるバークシャー・ハサウェイのウォーレン・バフェットは、すでに持ち株を処分し銀行に大量のキャッシュを保有しているとも言われているため、次なる展開が迫っている可能性も否定できません。

このように、たった1枚のアナログチャート分析から様々な情報や将来の予測を導き出すことができ、今後このAI主導による分析が相場を動かしていくものと予想されます。

バブル相場でもっとも難しいのは市場からの引き際

バブル相場に便乗するということは非常にリスクの伴うものですが、それでも初期段階で流れに乗れば十分な利益を得ることができます。

最も難しいのはいつ撤退するかという判断で、あまりにも撤退が早いと得られたはずの利益を逃すことになり、撤退が遅れれば下落に巻き込まれ大きな損失を招くことにもなりかねません。

相場の先行きは誰にも予測できないため、参加や撤退の判断はすべての投資家に平等であると言えますが、なぜか多くの個人投資家がその判断を誤り、不要な損失を被り市場から退場せざるを得ない状況が後を絶ちません。

ウォール街をはじめとする株式関係者は、米国の大統領選挙が行われる11月まで、株価が下落してもバイデン政権が財務省とFRBを総動員して巻き戻してくれるだろうという楽観的な考えを口にしています。

実際、株価がここから大幅に下落すれば、FRBが利下げを急ぐ可能性や特別なステルスQEを実施する可能性が高まります。

しかし、国の金融当局が暴落自体を完全に阻止した例はなく、特に一定以上のレバレッジをかけたデリバティブ取引を行っている場合は、相場の下落により想定を大幅に上回る証拠金の損失に直面する可能性もあります。

今年の相場の先行きは未だ不透明な状況ですが、後悔しないよう慎重に取引を行っていきたいものです。