7月第二週、前週の米国雇用統計を通過してドル円、クロス円に大きな変化が現れることとなりました。

ファンダメンタルズ的には決定的な原因はなかったものの、チャネルラインを下抜けたドル円は大きく下落し、ストップロスを巻き込んで最終的に109.500円レベルまで下落することとなりました。

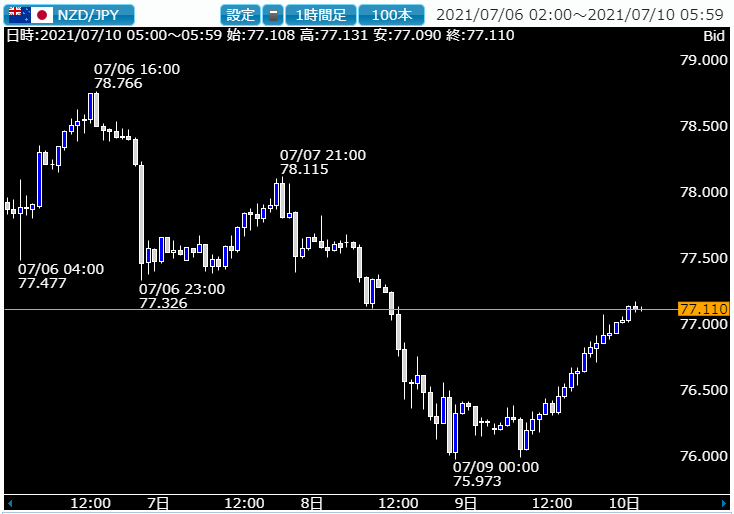

それに呼応するように合成通貨のクロス円はほぼどの通貨ペアでも同様の下落を示現することとなり、下落の値幅はドル円よりも大きくなる瞬間があり、市場に参加した個人投資家はかなり痛む結果となったことは間違いなさそうな状況です。

今回の下落は決して大暴落ということではありませんが、リスクオフとリスクオンが日替わりで襲ってきたことで投げと踏みの双方に巻き込まれた投資家は想像以上に多かったようで、週明けの相場がどのように展開するかに大きな注目が集まるところとなってきました。

ドル円はチャネルラインに復帰するのかこのまま下落に転じるかに注目

ドル円は週明けに一旦離脱した上昇のチャネルラインに返り咲くことができるのか、あるいはこのまま下落トレンドに反転するのか、はたまたレンジの値幅を下げて上下動を繰り返していくのかに関心が集ります。

テクニカル的にはダウンサイドに一目均衡表の雲の上限や90日移動平均線といった強力なサポートラインが存在することからそれほど弱気にはならずに済みそうではありますが、7月以降の相場はドル円が一方的に強含むことがシーズナルサイクルとしてもかなり限定的になることから相場水準を下げた横展開が続くことも想定される状況です。

111円台から上は本邦の機関投資家も決して積極的に買上げに参加したわけではありませんから、そもそもここから強い上昇トレンドが継続するとは考えにくく、結果として相場がどのように動くのかが注目されることになりそうです。

米債金利は市場参加者の買戻しが進んでことから予想外に低い水準になっており、本来の相関性が発揮されればドル円も上昇よりは下落を心配すべき状況で、一体何がドル高を支えるのかが焦点となりそうです。

ちなみに7月15日にはパウエルFRB議長の半年ごとの議会証言が開催されますが、来年以降も任期を継続する意思があるのであればパウエル議長は決してタカ派発言は行わないと予想されることから、こちらもドル高の支援材料にはならない可能性が高まります。

いずれにしても市場参加者はここから夏休みで減少することもあり、大きな動きにはならないのが結論になるのではないでしょうか。

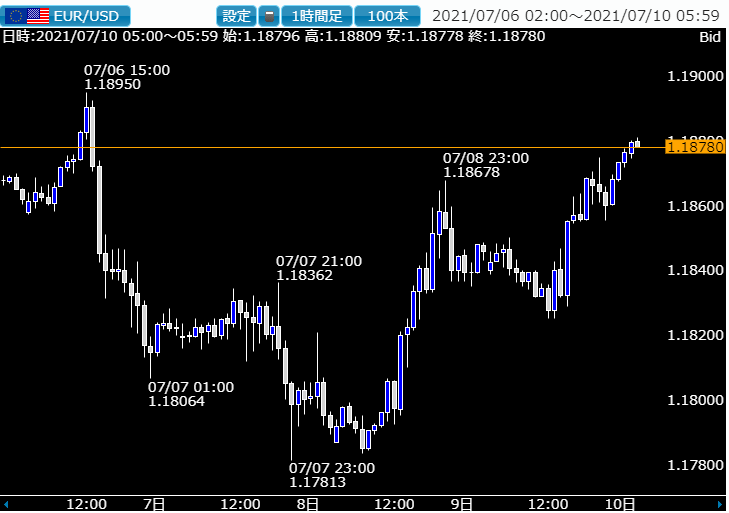

ユーロドルも下落から反転の転換になるかが大きなポイント

先週のユーロドルは週半ばに大きく値崩れを起こし約3か月ぶりに1.1782レベルまで下落、ドル円がドル安になったのとは別にドル高を示現することとなりました。

テクニカル的には三役逆転や90日線と200日線のデッドクロスも示現し始めており、よほど強いユーロ買いの動きがでない限りは引き続き下落する可能性が高まります。

このようにすべての通貨に対してドル安が進むのではなく対円ではドル安、対ユーロではドル高というパラレルな状況が続いていることからこれを受けたクロス円の動きもなかなか難しいところにあることがわかります。

現状ではほとんどのクロス円はドル円の上下動にシンクロする動きをとっていますが、この先ユーロが弱含む場合には個別通貨でまた別の動きを示現するリスクもあり注意が必要となりそうです。

14日にはRBNZの政策決定でNZドルは堅調さ維持か

14日にはニュージーランド中央銀行の政策決定会合が開催されますが、さすがにこのタイミングで利上げはないものの、世界的に比較しても非常に高騰している住宅価格のことを考えますと、ニュージーランド銀行は全般的に引き締め政策を打ち出してくることが予想されるだけに、その期待もあって先週大きく下落したNZドルが対ドルでも対円でも一定の上昇を示現する可能性がでてきています。

上昇したとしても大きな値幅になることは期待できませんが、一応上方向に向かう材料をもっていることは意識しておきたいところです。

先週の為替相場はなんの前触れもないままにいきなりリスクオフが到来し、円のショート・スクイーズがドル円、クロス円通貨に広がることとなりました。

一部は先週の段階からすでに巻き戻しを起こしていますが、それらがこの一週間の相場展開を決定づけることになるのではないでしょうか。