いよいよ4月、本邦では新年度入りということになり、多くの人々が心機一転、元気な社会生活を開始するタイミングですが、金融市場は必ずしもそうではなく妙な力を込めたスタートダッシュが仇になる可能性が高いことも理解しておく必要がありそうです。

相場は4月意外にもスタートダッシュにはならない

個人投資家はこれまでの社会生活上の習慣から4月相場は心機一転スタートを決めたいと思うことが非常に多いようですが、実は本邦の機関投資家はこの時期に人事異動などが行われ組織体制が確立したばかりで、戦略構築から実施案の策定、そしてその実施までにはまだ1か月以上の時間を要することがほとんどになります。

したがって現実的な動きがでるのは5月の連休明け以降がほとんどで、その間に相場に登場するのは投機筋だけということになりがちです。

また欧米勢は4月第1週は後半からイースター休暇を控ていますし、中国は春分の日から15日後に清明節と呼ばれる本邦のお盆のようなお休みが入りますので4日から6日まではお休み、さらに中東勢は4月13日からラマダーンの断食月に突入しますのでそもそも時期的に相場が動きにくいタイミングに突入することはしっかり認識しておく必要があります。

したがってあまり力を込めて新年度入り相場に突入してしまいますと勇み足になりかねない状況なのです。

為替は4月に流れが変わる可能性にも十分に注意

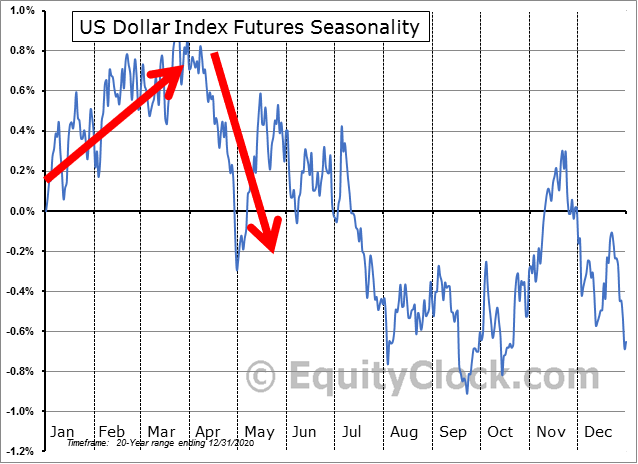

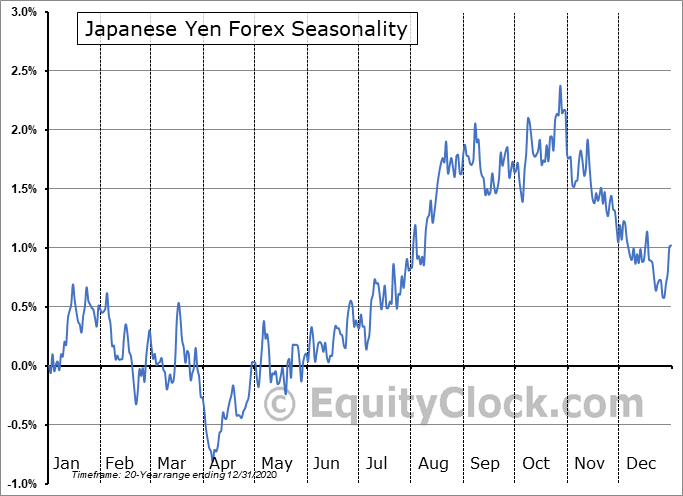

為替相場に関してはシーズナルサイクル的にドルが4月に反転しやすくなることが過去20年の相場分析で明らかになっています。

特に主要通貨に大きな影響を与えるドルインデックスで見ますと3月一杯までは例年では大きく上昇を遂げるドルインデックスが4月に入ると反転して大きく下げる点には相当な注意が必要で、ユーロドルにはこうした動きが顕著に現れる点は注意が必要です。

ドル円でも状況は同様で足元では110円台を突破して111円台に入ってきたドル円ではありますが、ここから反転して下落する可能性も十分にありうることは意識しておきたいところです。

ドル円のシーズナルサイクルで見ましても3月に急激にドル高円安が進んでもその後、4月初旬から急に流れが変わって5月の連休に向けてドル安円高が進みやすいところが気になります。

足元では金利差を背景にして投機筋の円キャリートレードもかなり増えているようでドル円はドル需要が強くなっているように見えますが、実需の動きなどを含めますとこのままドル高が続くかどうかは不明です。

特に米債金利上昇でドル円がシンクロして上昇しているのが足元の現状ですが、この金利高もどこまで続くのかが大きな問題になりそうです。

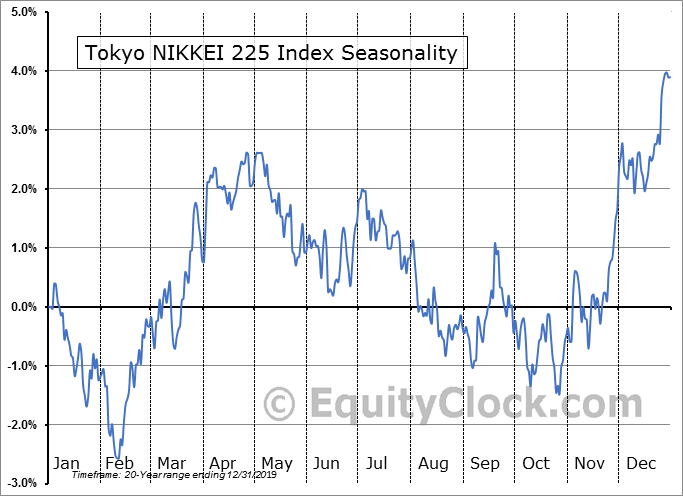

株式市場も4月はピークアウトになりやすい

米株市場では古くから「Sell in May」と呼ばれて5月には株を売れということわざがありますが、最近の実態としては4月にピークアウトする傾向があり今月一杯は高値でもみ合ったあとに下落に転じることが多い点も気になるところです。

3月に一旦3万円を突破して強含んで見せた日経平均なども4月はもみ合い状態から5月に向けて下落を開始することが多く、2020年だけはレアケースでずっと上昇する展開になりましたが、今年は例年の動きに戻るかどうかがも大きな注目点になりそうです。

さすがに株も為替もシーズナルサイクルだけ見て取引きするわけには行きませんが、こうしたサイクルというのは我々が通常の取引きでは可視化できない実需の売買などといった季節性の高い動きを包含している可能性が高く、決して無視できないものであることは理解しておかなくてはなりません。

もちろん毎年この通りに動く訳ではありませんのであくまでも参考ではありますが、AIなどもこうしたサイクルをしっかり認識して参考にしていますから、実態相場と乖離があるのかそのままの動きをするのかについては常にチェックしながらこの先の動向を考えていくことが肝要です。