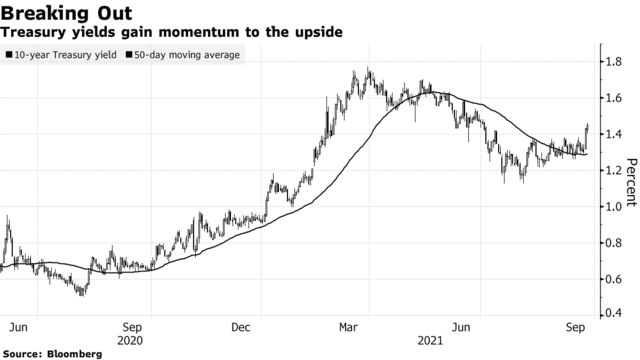

9月23日、FOMC直後にはほとんど動かなかった米債金利ですが、週が明けてからはとくに10年債金利の上昇が著しく、週明け27日のNYタイムでは一時的に1.5%を示現するなどその上昇は加速し始めています。

早くも市場が利上げを織り込みに行っているという見方をする方も多いと思いますが、これは弱気派の投機筋がまたしても国債価格下落を見越してショートポジションを増やしているためで、今年1月から3月までの仕掛け売りによる米債金利の大幅上昇の動きが再来したことがわかります。

果たして今回はこの動きが成功するのかどうか大きな注目が集まります。

状況的には今回はさらに金利上昇が進みそうで、これにドル円がリニアについていく動きをとれば、111円に向けて上がり始めた相場は年末にむけてより上昇することが考えられます。

中央銀行がタカ派発言をはじめると確実に債券金利は上昇

今回の米債の利上げは明らかにFOMC後の会見でパウエル議長が利上げが早ければ2020年中に行われることを示唆していることに起因しているといえますが、同様の傾向はイングランド銀行のタカ派発言後にもみられており、とくにFRBでテーパリングが本当に12月から始まることになればさらに利回り上昇が続く可能性を指摘する声も上がっています。

パウエル議長はテーパリングと利上げの決定を別ものと位置付けにしようとしているように見えますが、果たして11月テーパリングで12月から実施したとしても来年7月まで続けられるのか、途中で結局中止にならないのかといった先行きを危惧する声も聴こえてきます。

補完的レバレッジ比率(SLR)条件緩和の来年3月末終了も影響か

前回のFOMC後のパウエル会見では補完的レバレッジ比率(SLR)条件緩和の来年3月末終了予定について記者からの質問がでていますが、コロナ・ショックを受けて米金融監督当局が金融機関保有の米国債などをSLRの算出から除外することを時限的に認めたこの特例が終了となれば、米国の金融機関は米債保有を減らさざるを得なくなるのは必然で、これが正式なものとなれば来年春までかなりの金融機関保有国債売りは継続しそうな状況です。

米債はFRBがこれまで大量買いを行ってきたことから金利も抑えられてきた部分が強いですが、それが終了したあとに自らイールドカーブコントロールができるのかどうかにも大きな疑問が残ります。

一旦テーパリングをスタートしても結局元に戻さないことには金利調節ができなくなる可能性はかなり高く、ここからのFRBにはかなり高度な調整能力が求められるのは避けられない状況です。

27日株や不動産で法外な利益を得ていたローゼングレンとカプランが引退をいう形で辞任することになり、パウエルの2022年からの続投にも赤信号が灯り始めています。

新たなFRB議長としてブレーナードが指名されることになればFRBの政策も大きく変わることが予想され、テーパリングそのものが実施されずに延期されるといったことも十分にありうる状況になりつつあります。

また債券のショーターも過去に幾度となく売り浴びせを行ってきていますが、思ったほどの成果をあげられずあえなく買戻しを余儀なくされているのが実情で、今回の仕掛け売りも成功するかどうかはまだまだわかりません。

こうした環境下で為替の売買を行うので先行きの予測はかなり難しく、ドル円もある程度まで上昇してもそれでおしまいという可能性があることだけは意識しておきたいところです。

いずれにしても年末にむけてこうした相場の仕掛け売買は激しさを増す可能性が高く、常に上昇と反転下落のシナリオが存在することは予め覚悟してかなくてはならないでしょう。