主要国中銀の政策決定会合も一巡し、今月も残されたところ2週間あまりで本邦は年度末、海外は期末の会計相場が今年も展開します。

ウクライナ戦争の問題は相変わらず一進一退でほとんど朗報が伝わらない状況になっていますが、悪いニュースヘッドラインが走ってもすでにユーロやポンドは大きく売られなくなりつつあり、当事国や戦争に巻き込まれている国民には大変申し訳ないですが相場はすでにかなり飽きが出始めています。

ここからも突発的な事態で相場が大きく変動することはありそうですが、どこかで停戦といった話が現実のもにになれば大きく買い戻しが出ることもありそうで、闇雲に売りについて行くのだけは避けるべき時間帯でしょう。

週明けの22日から24日というのは例年本邦の輸出勢が海外での利益を国内に送金するいわゆるレパトリエーションを行う特異日でもあり、本邦は21日春分の日で休日ですがロンドンタイムからロンドンフィキシングにむけてドル円にドル売り円買いのタマがではじめることも予想されます。

ただ、今回ドル円はすでに119円に乗る上昇トレンドを形成しており、上のレベルではそれなりの戻り売りポジションも多くなっていることからショートに傾いている可能性も高く、レパトリ玉がこの3日間で登場してもあまり下押しせずに終わる可能性もあります。

このまま大きな下押しもなくヨコ展開のもみ合いで推移した場合には、その後月末にむけてさらに上昇することも想定してトレードすることがよさそうです。

レパトリが終了すれば今度は4月第一週にかけて例年ドル円は大きく上昇する動きとなりやすく、買い場を探していくことになるでしょう。

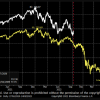

日銀黒田総裁もさしてけん制しなかったドル円の上昇は一段高の様相

ドル円はすでに119円台中盤まで上昇して先週の相場を引けているので、月末にむけてさらに上昇する可能性はかなり高くなっています。

米国FRBは今後毎回のFOMCで利上げ継続を示唆しており、インフレを意識して量的緩和から資産売却の実施へとシフトしてくことも考えられることから、日米の金融当局の政策スタンスは円買いよりもドル買いに市場が動くことはすでに明確であり、時間的に日柄の問題もありますが4月後半に向けて120円を超えて125円に近づくと言うまさかの展開になることも想定しておきたいところです。

1月当初はさすがにそこまで上昇することはないと考えていましたが、すでに5年ぶりの節目を迎えた118.650円を明確に上抜けたことで心理的な抵抗線である120円をさらに突破すれば、2円から3円の上昇も可能性のない話ではなくなっていることに注意が必要です。

5月以降米債金利は例年低下していくので上昇も時間との戦いとなることが予想されます。

ただし、3月はすでに114円台から450pips以上の上げになっており、これはドル円としてはかなり上昇スピードが早いのでどこかで明確なスピード調整に至るリスクも残っています。

したがってここからの上昇、下落はどちらもありうることを前提にしてトレードしていける自在性が求められます。

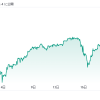

ユーロドルは3月末特有の上昇に注意

ユーロドルはウクライナ戦争のおかげでかなりの下落を余儀なくされることとなりましたが、ここへ来て幾分戻りを試す展開になっています。

ただしこちらも米欧の金融当局の政策スタンスは明確にドル買い方向に動くものになっているので、ウクライナ問題が一息ついたとしてもユーロドルは下落の可能性が高まります。

ただし今週来週は欧米でも期末会計の時期となりますので、実需ベースでユーロ高に動きやすいことだけは予め認識しておきましょう。

3月期末のユーロドルのユーロ高はほぼ月末ぎりぎりまで続くことになることが非常に多いので、上昇の動きが出る場合にはそれを意識したトレードがおすすめです。

ウクライナ禍での注目は資源国通貨

ロシアのウクライナ侵攻が始まってからというものの、ドル円やユーロドルは戦闘状況から大きく上下動を繰り返して非常に取引がしにくい状況が続きました。

しかしその一方で資源国通貨は強く推移しており、ここからも注目していきたい時間帯となります。

対象となるのは豪ドル、カナダドル、南アランド、メキシコペソなどで、足もとでは米ドルカナダドルが非常に強含んでいるのが注目されるところです。

ただしこの手の取引しなれていない通貨は、やはりチャートを長い足から順番に見てどのような動きをするのか、また上値の目途がどのあたりなのかについて事前にしっかり予習することが肝要です。

勢いやレベル感だけですぐにエントリーしてしまうと余計な損失を食らいかねないので、十分にご注意ください。